マネー&ビジネス

2024.04.09

お金を貯めたいのであれば、基本的に節約して出費を減らす・収入アップする・投資で増やすなどのいずれかになります。

誰でもすぐに着手できるのは、家計を見直し不要な出費を減らす節約ではないしょうか。出費を減らすことに成功したら、その分を貯蓄に回したり、投資をして資産を増やすことも検討してみましょう。

本記事では、家計を見直す際のチェックポイント、減らした出費を資産運用に回したほうが良い理由、おすすめしたい資産運用方法を紹介します。

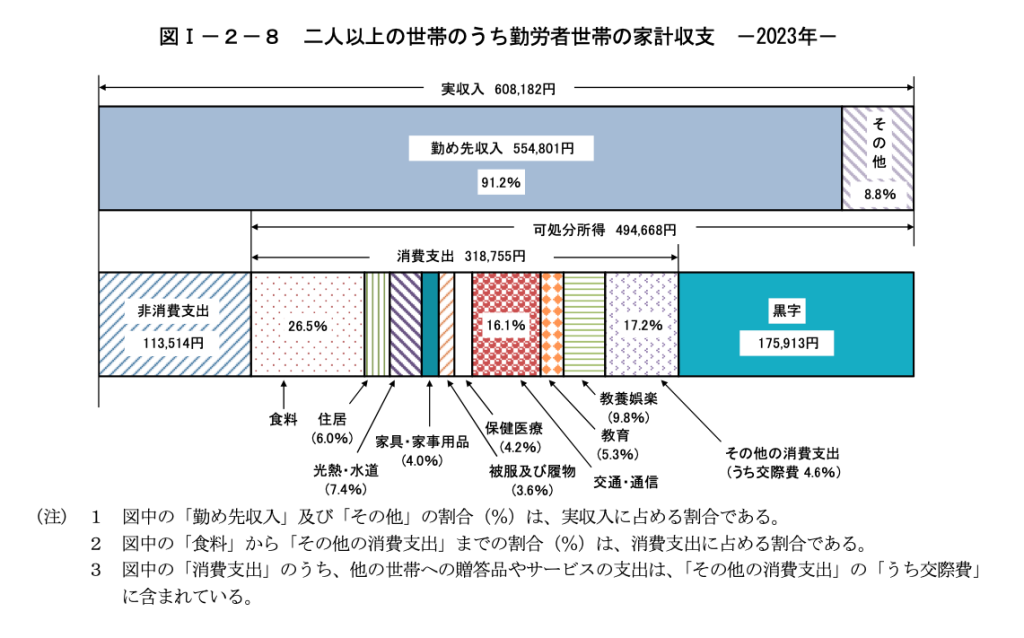

今年2月に統計局より発表された「家計調査報告〔家計収支編〕2023年(令和5年)平均結果の概要」をもとに、2人以上世帯かつ勤労者世帯(*1)の家計収支状況をご紹介します。

(*1)勤労者世帯とは、世帯主が会社、官公庁、学校、工場、商店などに勤めている世帯。ただし、世帯主が社長、取締役、理事など会社団体の役員である世帯は該当しない。

実収入(額面の給与額)は平均608,182円、可処分所得(手取りの金額)は 平均494,668円です。

一方、消費支出は平均318,755円で内訳は下記の通りです。

出典: 統計局「家計調査報告〔家計収支編〕2023年(令和5年)平均結果の概要」:調査対象は総世帯10,000世帯のうちの3,405世帯相当の2人以上世帯かつ勤労者世帯。世帯主の平均年齢は50.4歳、一世帯の平均人数は3.23人。

より具体的に理解するために、上図にある1世帯の消費支出の割合をもとに、それぞれの品目の金額を算出しました。

表は2人以上世帯かつ勤労者世帯(一世帯の平均3.23人)の家計収支から算出した金額のため、年齢や家族構成、収入や求める生活レベルにより、統計と比べて差があるかもしれません。

しかし、こちらの内容と比べて支出が多すぎる場合、改善ポイントになるでしょう。ぜひ一つの参考として、チェックしてみてください。

現在の収入では足りず、収入アップしたいのであれば、転職や副業をする必要があります。

しかし、転職は家庭があってリスクを取れない、希望条件の仕事が見つからないなど、すぐに行動に移せる人は少ないのではないでしょうか。

また、副業に寛大な企業が増えていますが、副業する気力・体力がない、プライベートな時間を削られるのが嫌だと考える方もいらっしゃるでしょう。

収入アップが現実的ではない場合、家計を見直して無駄を減らすのがお金を増やす方法として一番確実で、リスクも少ないです。

家計を見直す際には、固定費と変動費を分けて考えるのをおすすめします。

| 固定費 | 家賃・住宅ローン

水道・光熱費 保険 通信費 |

| 変動費 | 食費

日用品費 娯楽費 外食費 交通費 医療費 被服費 美容費 教育費 交際費 |

固定費とは、毎月大きな変化なく発生し続ける支出です。固定費は一度安いサービスや商品に切り替えてしまえば、ストレスなく節約することが可能です。

一般的には、家賃や住宅ローンなど住宅に関する固定費の支出が一番大きくなる家庭が多いでしょう。持ち家の場合、簡単に住み替えはできないかもしれませんが、賃貸であれば家賃が安いところに引っ越せば、それだけで節約することができます。

また、保険料・スマホ代やインターネット代(通信費)などの固定費も見直しやすいでしょう。

食費や交際費など、毎月使う金額が変わる支出が変動費です。変動費を節約しようとすると「我慢しなければ…」という気持ちになりやすく、ストレスが溜まりやすくなる傾向にあります。変動費を節約したい場合は月の予算を割り振り、その中で楽しみながら節約するのがおすすめです。

例えば、食費を節約するために「外食は絶対にしない!」とルールを決めてしまうとストレスが溜まりますし、反動で使いすぎることもあります。そこで、ここは逆に「月1万円であれば好きに使える」と予算を設定し、そのなかでやりくりするのも一つの方法です。予算内なら自由にお金を使えますから、ストレスは溜まりにくくなります。

家計の見直しで浮いたお金は、資産運用するのをおすすめします。資産運用にはさまざまな方法がありますが、ここでは資産運用初心者にもおすすめしたい方法を3つご紹介しましょう。

① 投資信託

投資信託は、投資家から集めた資金をファンドマネージャーが運用する投資商品です。運用成績に基づき、投資家に利益が還元されます。投資信託は、複数の金融商品に分散投資をするため、一極集中になる株式投資に比べるとリスクを抑えやすい傾向にあります。

また、1,000円程度の少額からはじめられる商品があるのも魅力です。2024年から新NISA制度がスタートし、活用しやすくなりました。つみたて投資枠で毎月定額でつみたてしながら、臨時収入があったタイミングで成長投資枠として運用するのも一つの方法として検討してみてください。

② 外貨預金

外貨預金は、銀行でも口座開設でき、初心者でもはじめやすい資産運用方法です。現在、海外との金利差などが要因となり、円安が進んでいます(*3)。外貨預金をはじめたタイミングから為替が円安に動けば、利益を得やすい状況です。金利が高い外貨の場合、金利収入にも期待できるでしょう。円高に動いた場合には元本割れの可能性もありますが、リスク分散という意味で考えると、米ドルやユーロなど日本円以外の通貨を保有するのもおすすめです。なお、外貨預金は100円からはじめることができます。

(*3)2024年4月1日時点での為替の変動を説明したものです。

③ 投資型クラウドファンディング

投資型クラウドファンディングも、資産運用としておすすめです。クラウドファンディングと聞くと、購入したお礼として商品やサービスをもらえる購入型や寄付型の非投資型クラウドファンディングの印象が強いかもしれません。しかし、投資型クラウドファンディングに投資すれば、出資額に応じて金銭をリターンとして受け取ることができます。

「投資型クラウドファンディング」と一口で言っても、株式に投資するもの、事業に投資するもの、事業や不動産に融資するものなどいろいろな種類があります。投資をはじめるタイミングで「どのプロジェクトに投資しようか?」「リスクに見合ったリターンか?」などの判断は必要ですが、投資してしまえば基本的に期限を待つだけです。日々の投資判断は必要ありませんので、日中は仕事や子育てで忙しい方でもはじめやすいでしょう。

1万円から投資ができるという案件もあるので、株式投資や不動産投資と比べて初期投資に必要な額が低い案件もあります。そのため、投資経験が浅い方でも挑戦しやすいですし、スマホで簡単に登録や投資ができるのでデジタルに強い若い方にとってはじめやすいでしょう。

家計の見直しで無駄な出費を減らせば、その分を貯蓄が可能ですが、銀行に預けているだけでは資産を増やすことはできません。節約で残ったお金は、資産運用するのがおすすめです。投資初心者であれば、少額から投資できる投資信託・外貨預金・投資型クラウドファンディングなどをおすすめします。ぜひ、今回の記事の内容を参考に、資産運用を検討してみてくださいね。

Writer&Supervisor

執筆&監修者

勝目麻希

Maki Katsume

スマホで完結できる不動産クラウドファンディング「ヤマワケエステート」

ヤマワケエステートHPはこちら ヤマワケエステートに会員登録本コンテンツは、投資判断の参考となる情報提供のみを目的として作成されたものです。投資家は投資商品ごとのリスクを十分理解したうえで、投資について調査・検討し、自らの責任の下で投資を行うようお願いします(「ヤマワケ」のうち2024年現在でサービスの運営を開始してるプラットフォームは「ヤマワケエステート」のみであり、本コンテンツ中のその余のサービスに関する記載はいずれも暫定的なものにとどまります)。掲載されている情報を基に損害を被った場合でも、運営会社及び情報発信元は一切の責任を負いません。本コンテンツに掲載される情報は、弊社が信頼できると判断した情報源を元に作成していますが、その情報の確実性を保証したものではありません。本コンテンツに関するご質問や参照のお問い合わせは受け付けておりません。なお、本コンテンツの記載内容は予告なしに変更することがあります。

Related article

関連記事

Tag

タグ検索

Pick up

特集記事

What's new

新着記事

人・物・事(ビジネス)の証券化を目指す投資・配当型クラウドファンディング「ヤマワケ」のニュースや 投資初心者からプロまで多くの方に役に立つ金融・不動産の知識や情報を紹介するオンライン記事を提供します。

read more