不動産&金融

2024.08.29

投資を始める際、多くの人が「どのような方法で資産を増やすべきか」という疑問を抱くのではないでしょうか。資産を増やす方法には様々なアプローチがありますが、大きく分けて「インカムゲイン」と「キャピタルゲイン」という2つの収益タイプがあります。本記事では、インカムゲインとキャピタルゲインの違いを詳しく解説します。

インカムゲインとは、投資した資産から定期的に得られる収入のことを指します。具体的には、株式の配当金、債券の利子、不動産の賃料収入などです。これらの収入は、投資対象が生み出す利益の一部を投資家に還元するものです。

インカムゲインの特徴は、比較的安定した収入が期待できる点です。例えば、優良企業の株式を保有していれば、年2回など、定期的に配当金を受け取ることができます。また、不動産投資では毎月の家賃収入が見込めます。また日本株の場合、株主優待を受け取れる銘柄もあり、株主優待もインカムゲインとしてみなされています。

インカムゲインが狙える5つの主な投資対象を紹介します。

高配当株とは、他の株式と比べて配当利回りが高い株のことです。配当利回りの計算式は、以下の通りです。

例えば、

・1株当たりの年間配当金が50円

・現在の株価が1,000円

の場合、配当利回りは以下のように計算されます。

(50円 ÷ 1,000円) × 100 = 5%

つまり、配当利回りは5%となります。一般的に成熟した大企業や公共性の高い企業(電力会社など)の株式が高配当株に該当します。これらの企業は安定した収益を上げており、その一部を株主に還元する傾向があるからです。

投資信託は、不特定多数の投資家から集めた出資金を、運用の専門家が株式や債権などに投資、運用する投資商品です。投資信託においても、分配金があるタイプの商品があり、運用によって利益が生まれた場合、分配金を定期的に受け取ることができます。

アパートやマンションを購入し、賃貸することで毎月の家賃収入を得ることができます。アパートやマンションの賃貸経営は、適切な物件選びと管理を行うことで、安定した収益を得られる可能性が高い投資方法です。立地や物件の管理状態、マーケットの理解を深め、リスク対策を講じることで、成功する確率を高めることができます。

インターネットを通じて、不動産や事業ファンドなどに投資することができます。インカムゲイン型のファンドに投資をした場合、問題なく運用されていれば、その収益の一部を定期的に受け取ることができます。比較的新しい投資形態ですが、少額から投資する商品もあり、インカムゲインを狙える投資として注目を集めています。

国や企業が発行する債券に投資することで、定期的に利子収入を得ることができます。特に国債は安全性が高く、確実なインカムゲインが期待できます。

REITは複数の不動産に投資する金融商品で、その賃貸収入や売却益の一部が投資家に分配されます。不動産投資の手軽さと、分散投資のメリットを兼ね備えています。

一般的に外国為替やFXと呼ばれ、日本円やアメリカドル、ユーロやイギリスポンドなど、2つの国の通貨を購入して売るという取引のことです。通貨のレートは変動するため、売買の差額による収益を期待した取引が行われます。

FXにおけるインカムゲインは、主に高金利の通貨を買い長期保有することで、利息のように定期的な利益を得られるスワップポイントと呼ばれる収益があります。

インカムゲインは定期的な収入が見込めるため、将来の資金計画を立てやすくなります。特に退職後の生活資金として活用する場合、安定したキャッシュフローは大きな魅力となるでしょう。

得られた収入を再投資することで、複利効果を最大限に活用できます。例えば、配当金を再投資することで保有株式数が増え、さらなる配当収入につながるのです。この効果は長期間にわたって継続することで、大きな資産形成につながる可能性があります。

株価や不動産価格が下落しても、配当や家賃収入は比較的安定しています。このため、市場の短期的な変動に影響されにくく、長期的な視点で投資を続けやすいという利点があります。短期間では大きな損害につながりにくいという点もメリットでしょう。

物価上昇時には、多くの企業が増配を行ったり、不動産の賃料が上昇したりすることがあります。このため、インカムゲイン重視の投資はインフレ対策としても有効です。

インカムゲインのデメリットについて解説します。

インカムゲインは安定性の高さと引き換えに、短期間で大きな資産増加を期待することは難しいです。特に低金利環境下では、債券などのインカムゲインは利益が限定的になる可能性があります。

インカムゲイン狙いの投資でも、リスクがあります。例えば、高配当株であっても、企業業績の悪化により株価が下落したり、配当が減額されたりするリスクがあります。不動産投資の場合も、空室リスクや物件価値の下落リスクがあります。

インフレ率が高い時期には、得られるインカムゲインの実質的な価値が目減りする可能性があります。特に固定金利の債券や預貯金などは、インフレに弱い面があります。

キャピタルゲインとは、資産の売却時に得られる利益のことを指します。つまり、購入価格よりも高い価格で売却できた時に発生する差益です。株式やFXなど、価格変動のある資産でキャピタルゲインを狙うことができます。

キャピタルゲインのデメリットは、短期間で大きな利益を得られる可能性がある一方で、損失のリスクも高いという点です。市場の動向や経済情勢、個別の資産の状況などによって価格が変動するため、タイミングや分析力が重要になります。

キャピタルゲインが狙える主な投資対象について解説します。

企業の成長や市場全体の上昇によって株価が上昇し、購入時よりも高い価格で売却することでキャピタルゲインを得られます。特に成長企業の株式は、大きな値上がり益が期待できます。

FXは、主に為替レートの変動を利用して利益を得る取引です。レバレッジ(元手の何倍もの資金を動かす仕組み)を活用できるため、小額の投資でも大きな利益を狙えます。ただし、同時に大きな損失のリスクもあります。

投資信託(ファンド)は、複数の株式や債券などに分散投資する金融商品です。ファンドの基準価額が上昇した時に売却することで、キャピタルゲインを得ることができます。

金や原油などの商品の価格変動を利用して利益を得る取引です。世界情勢や需給バランスの変化によって大きな価格変動が起こることがあり、そこにチャンスがあります。

不動産を購入した後、土地の価格の値上がりなどの環境変化、家賃収入が上がり不動産価格が上がるなどの物件価格の上昇により、売却価格が取得原価(購入した価格や建築費用)を上回ることがあります。

そのような場合には、売却価格から取得原価と売却に関連する費用を差し引いた金額をキャピタルゲイン(不動産売却益)として獲得することができます。

キャピタルゲインの1つ目のメリットは、短期間で大きな利益を得られる可能性があることです。株式や投資信託は購入直後に値上がりすることがあり、短期間で資産を増やしたい場合に有効です。しかし、金融商品の価格は予想通り動くとは限らず、利益が出ない可能性や、売買のタイミングに悩むこともあります。また、値上がりしても、迷っている間に値下がりするリスクもあります。キャピタルゲインでは大きな利益と同時に大きな損失も想定されるため、商品選択や売買のタイミングには慎重さが求められます。

インフレ時には、多くの資産の価格が上昇する傾向があります。キャピタルゲイン重視の投資は、このような状況下でも実質的な資産価値を維持しやすい特徴があります。

株式、FX、コモディティなど、キャピタルゲインを狙える投資対象は多岐にわたります。これにより、投資家の興味や専門知識に応じて、最適な投資先を選択できます。

キャピタルゲインのデメリットについても解説します。

価格変動を利用して利益を得る性質上、市場の下落時には損失(キャピタルロス)を被る可能性があります。特に、レバレッジを利用した取引(FXなど)では、投資額以上の損失が発生するリスクもあります。

株式や債券など、値上がりから得られた利益は課税対象となります。日本の場合、キャピタルゲインは譲渡所得となり、20.315%が課せられます。

市場分析や個別銘柄の調査など、ある程度の専門知識が求められます。また、経験に基づく判断力も重要になるため、初心者にとってはハードルが高い面があります。

市場の変動に応じて資産価値が日々変動するため、心理的なストレスを感じやすくなります。特に、短期的な売買を繰り返す場合は、常に市場の価格変動をチェックする必要があり、生活に支障をきたす可能性もあります。

キャピタルゲインでは「安く買って高く売る」のが基本ですが、最適な売買タイミングを見極めるのは非常に困難です。結果として、利益を逃したり、損失を拡大させたりするケースも少なくありません。

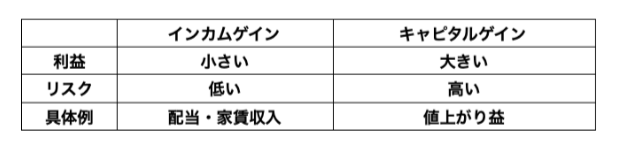

インカムゲインとキャピタルゲイン、それぞれに特徴やメリット、リスクがあります。ここでは、両者を比較しながら、最適な投資戦略を考えていきます。

退職後の生活資金や、定期的な収入源として投資を考えている場合は、インカムゲイン重視の戦略が適しています。配当株や不動産投資、債券、オルタナティブ投資商品などを中心に組み立てることで、安定したキャッシュフローを確保できます。

若いうちから資産形成を始める場合や、リスクを取ってでも大きなリターンを狙いたい場合は、キャピタルゲイン重視の戦略が有効です。成長株への投資やFX取引などを活用することで、大きな資産増加の可能性が広がります。

損失を極力避けたい、資産の安全性を重視したいという投資家には、インカムゲイン重視の戦略がおすすめです。高配当株や国債などを中心に投資することで、リスクを抑えつつ安定した収益を得ることができます。

ある程度のリスクを取ってでも高いリターンを狙いたい投資家には、キャピタルゲイン重視の戦略が向いています。ただし、リスク管理の重要性を理解し、適切な分散投資を行うことが不可欠です。

仕事や家事で忙しく、投資に多くの時間を割けない場合は、インカムゲイン重視の戦略が適しています。配当株や不動産投資信託(REIT)などは、日々の値動きを気にする必要が少なく、長期保有を前提とした運用が可能だからです。

市場分析や個別銘柄の調査に時間をかけられる場合は、キャピタルゲイン重視の戦略を取り入れることができます。ただし、過度の短期売買は取引コストの増加やストレスの原因となる可能性があるため、注意が必要です。

不動産クラウドファンディング「ヤマワケエステート」は、1万円からの(*1)少額投資を可能にし、気軽に投資家になることができるプラットフォームです。ヤマワケエステートでは、居住用マンション、商業ビル、リゾート地、ホテル、ヴィラ、空き家のリノベーションなど、多様な不動産案件を取り揃えています。会員は、自身の投資スタイルや興味に応じて、少額から投資できるため、幅広い選択肢の中から選択できます。

(*1)1万円でない商品もあります。

ヤマワケエステートでは、「インカム型」「キャピタル型」「ハイブリッド型」の投資商品を提供しています。インカム型は、事業成果から得られた利益を配当として還元し、キャピタル型は投資した事業やサービスの値上がり益を実現し、ハイブリッド型は両方の利益を提供します。

インカムゲインとキャピタルゲイン、それぞれに特徴や利点、リスクがあります。どちらが優れているというわけではなく、投資家の目的やリスク許容度、投資できる時間などによって、最適な戦略は変わってきます。

インカムゲインは安定性が高く、定期的な収入を得られるため、退職後の生活資金や安定志向の投資家に適しています。一方、キャピタルゲインは大きな資産増加の可能性がある反面、リスクも高くなります。ただ、成長志向の投資家や、長期的な資産形成を目指す若い投資家にとっては魅力的な選択肢となるでしょう。たとえば、インカムゲインである程度の定期的な収入を得ながら、余剰資金を活用してキャピタルゲインを狙うといったバランスをとったり、その両方を性質を持つ投資商品を検討するのも良いでしょう。

投資をする際には、インカムゲインとキャピタルゲインの違いを理解し、自分の投資スタイルに合った方を選ぶことが大切です。

Writer&Supervisor

執筆&監修者

山下 耕太郎

Koutarou Yamashita

スマホで完結できる不動産クラウドファンディング「ヤマワケエステート」

ヤマワケエステートHPはこちら ヤマワケエステートに会員登録本コンテンツは、投資判断の参考となる情報提供のみを目的として作成されたものです。投資家は投資商品ごとのリスクを十分理解したうえで、投資について調査・検討し、自らの責任の下で投資を行うようお願いします(「ヤマワケ」のうち2024年現在でサービスの運営を開始してるプラットフォームは「ヤマワケエステート」のみであり、本コンテンツ中のその余のサービスに関する記載はいずれも暫定的なものにとどまります)。掲載されている情報を基に損害を被った場合でも、運営会社及び情報発信元は一切の責任を負いません。本コンテンツに掲載される情報は、弊社が信頼できると判断した情報源を元に作成していますが、その情報の確実性を保証したものではありません。本コンテンツに関するご質問や参照のお問い合わせは受け付けておりません。なお、本コンテンツの記載内容は予告なしに変更することがあります。

Related article

関連記事

Tag

タグ検索

Pick up

特集記事

What's new

新着記事

人・物・事(ビジネス)の証券化を目指す投資・配当型クラウドファンディング「ヤマワケ」のニュースや 投資初心者からプロまで多くの方に役に立つ金融・不動産の知識や情報を紹介するオンライン記事を提供します。

read more