マネー&ビジネス

2024.05.20

資産形成について、関心を持つ若者が増えています。第一生命経済研究所の調査結果(*1)によると、若年層の投資行動や金融リテラシーの特徴の考察では、18~29歳の投資に関する興味が他の年代に比べて大きく増えていることが分かります。

将来について考えたとき、お金に関する不安を感じる若い方も多いのではないでしょうか。

長い人生で必要となるお金の不安を解消するには、まずはキャリア選択が重要になります。そして、将来に備えて資産運用を検討することも効果的です。今回の記事では若者の資産形成について、新しくなったNISAの活用方法も踏まえて、若いうちから投資・資産運用を始めるメリットを解説します。

(*1)出典:第一生命経済研究所 「金融リテラシー調査(2022年)で見る若年層の特徴」

投資で資産形成するためには、少額からでも若いうちから始めて時間を味方につけることが重要です。ここでは資産形成を若いうちから始めたほうがよい理由を紹介します。

複利(ふくり)とは、一定期間ごとに受け取る利息を元本に組み入れる利息の計算方法の一つです。定期的に受け取る利息を元本に組み入れる(再投資する)ため、投資期間が経過するにしたがって、元本の金額が加速度的に増加していきます。元本が増えれば受け取る利息も増えるため、複利で投資することで雪だるま式に資産が増えていくことが期待できます。一方で、利回りがマイナスになった場合、単利よりも損失が大きくなる点には注意する必要があります。

複利に対して単利という計算方法がありますが、単利は受け取る利息を元本に組み入れません。最初に投資した元本は変わらないため、複利に比べると投資効率は低い傾向にあります。

複利の計算方法は、次の通りです。

例として「元本100万円」「年利10%」の条件で10年間運用した場合、受け取る利息の違いを計算してみましょう。

【計算式】

複利運用:

元本 × (1 + 年利率)^運用年数

単利運用:

元本×(1 + 年利率 × 運用年数)

同じ金利で運用を開始しても、単利と複利では10年間で約60万円もの差が出ます。複利での効果は期間が長いほど大きくなるため、少額でも若いうちから始めることで効率のよい資産形成が期待できます。

長らくマイナス金利政策が続いていた影響もあり、大手銀行における1年間の定期預金金利は0.025%(2024年4月15日現在)と低水準です。現在の預金金利水準で100万円を20歳から10年複利で預けたとしても、利息は250円しかつきません。そのため資産形成を行うのであれば、株式や投資信託のような金融商品に投資することで、預貯金よりも高いリターンが期待できます。

しかし、金融商品は高いリターンが期待できる反面、元本割れのリスクが懸念されます。投資にリスクは避けられませんが、正しい知識を身に付けることでリスクを回避したり、軽減することができます。

ここからは、若いうちからの資産形成に役立つ3つの投資手法を紹介していきます。

投資におけるリスクとはリターンの振れ幅を表しますが、投資のリスクを抑えるためには「長期」「積立」「分散」の3つの投資スタイルが基本です。リスクが大きすぎると、想定を超える損失を招く恐れがあります。リスクを減らし当初想定したリターンを得るためには、長く運用すること・少しずつ購入すること・投資対象資産を限定しないこと、などがポイントです。それぞれの投資手法について、見ていきましょう。

長期投資は、名前の通り長期間の運用を前提とした投資です。運用する期間が長ければ長いほど、複利の効果はより大きくなります。そのため積立で資産形成を始めるのであれば、開始する年齢によって運用資産に差がつきます。最初から大きな資金を運用する必要はありませんが、時間を味方につけるためにも若いうちから投資を始めることをおすすめします。

また長期で運用することで、一時的に元本を割ってしまっても価格が戻るのを待てる時間があるため、最終的に元本を割ってしまうリスクも軽減できます。期間の短い投資では、相場環境次第で資産のマイナスが発生する可能性もありますが、運用期間が長くなるほど複利効果も大きくなるため、収益が安定する傾向にあります。

安定的に投資効果を見込むためには、長期投資が適しているでしょう。

積立投資は、毎月など一定期間ごとに資金を投じて投資を行います。少額からでも始められるのが特徴で、相場が上昇しても下落しても毎月一定額を購入することで、購入単価を下げる効果があります。具体的な例を見てみましょう。

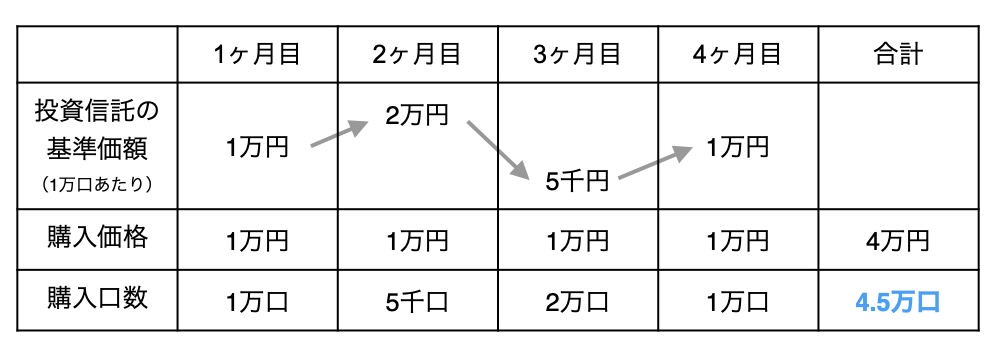

たとえば、投資資金4万円を4ヶ月に分けて、毎月1万円で投資信託を購入した場合は次のようになります。

投資信託の取引時の価格は、1万口あたりの基準価額で表されます。基準価額が1万円のときに1万円分購入すると、投資信託は1万口が購入できます。上記の例では投資資金4万円で4.5万口購入できており、一万口あたりの平均購入基準価額は約9千円です。

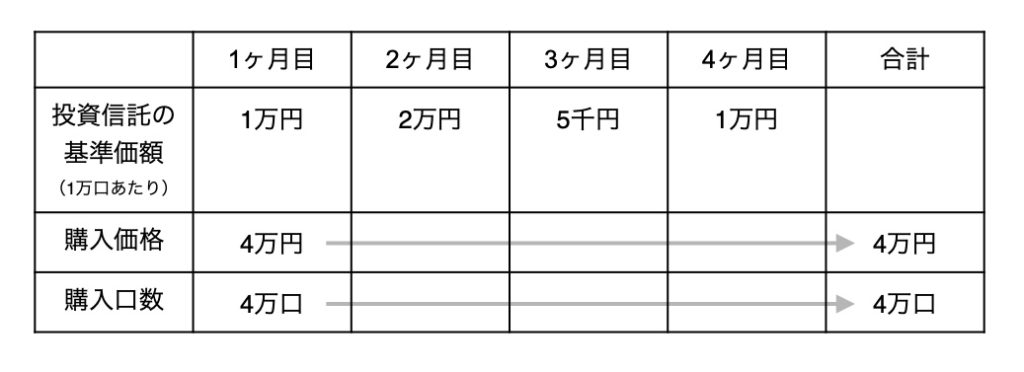

では上記と比較して、一括で購入したケースを見てみましょう。

毎月定額購入した場合と比べて、一括で購入した場合は4万口となり1万口あたりの平均購入基準価額は1万円です。

同じ4万円を投資しても積立投資を利用することで、運用効率をあげることができるでしょう。

分散投資とは、投資対象を分散することでリスクを下げる投資方法です。たとえば、株式だけでなく債券や不動産などに幅広く分散投資すれば、株式がマイナスになったとしても他の資産でカバーできる可能性があります。

分散するのは投資対象だけでなく、投資地域も該当します。日本だけでなくアメリカやヨーロッパ、アジアなど幅広い地域に投資する商品を購入することで、安定的な収益が期待できます。

投資と言えばまとまった資金がないと出来ないイメージがありますが、少額から始められる商品や制度があります。少額投資に向いている商品・制度には、次の3つがあります。

それぞれの内容について、紹介していきます。

NISA(ニーサ)とは、投資で得られた収益に対して税金がかからない制度です。通常投資で得た収益に対しては、所得税、住民税に復興特別所得税を加えた20.315%の税金がかかります。しかし、NISA制度を使って投資した一定の収益に対しては、税金がかかりません。

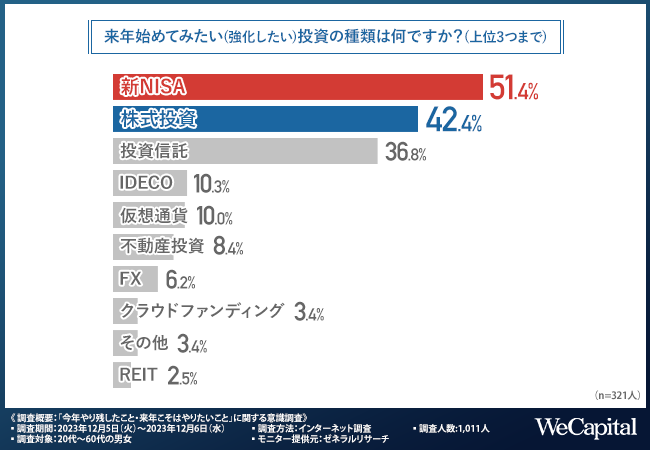

実際にNISAの人気は高く、WeCapital株式会社が2023年12月に実施した「今年やり残したこと・来年こそはやりたいこと」に関する意識調査では、来年(2024年)に始めてみたい投資の種類は何ですかという問いに対して、半数以上の方がNISA(新NISA)と回答するほどにポジティブなイメージが広まっています。

出典:WeCapital株式会社「『今年やり残したこと・来年こそはやりたいこと』に関する実態調査」

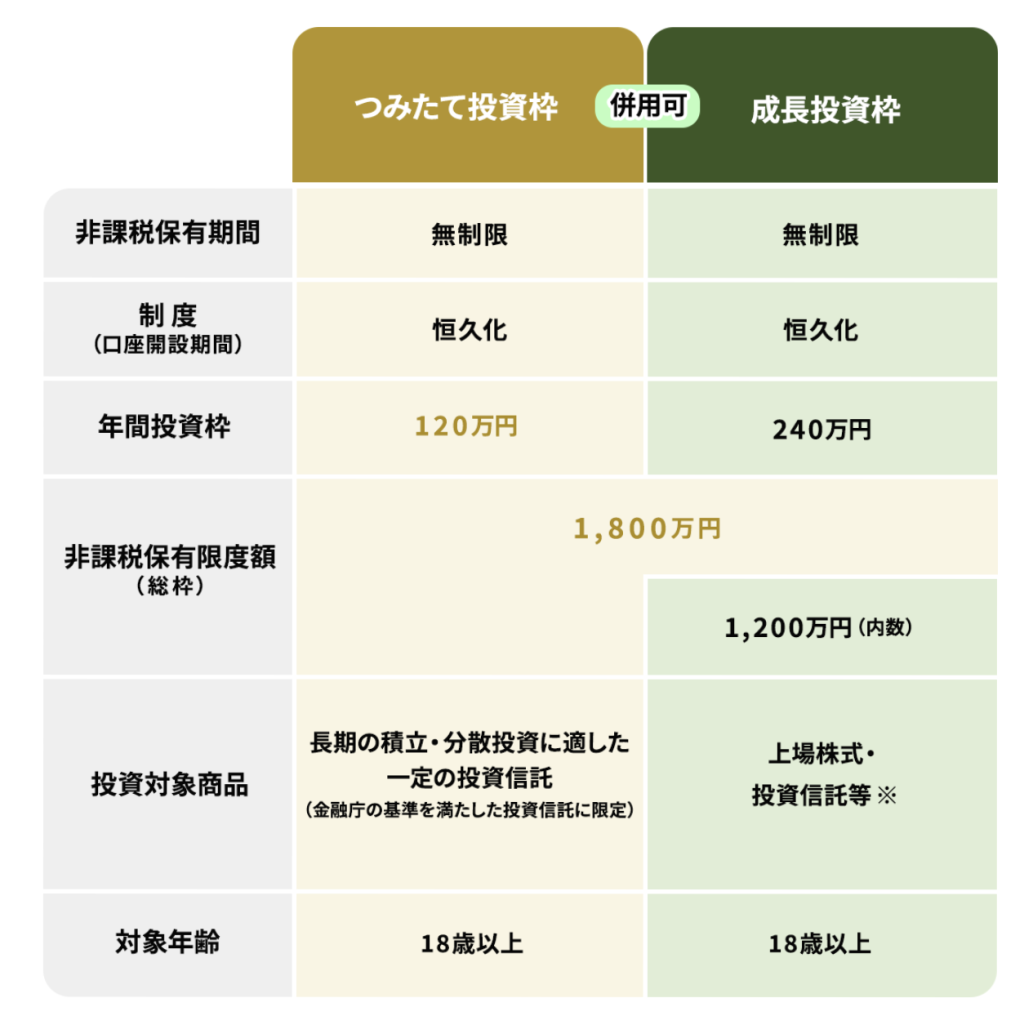

NISAは効率的に資産運用を行え手元に残る資金が大きくなるため、投資の際にはぜひ活用したい制度ですが、生涯の非課税保有限度額には上限があります。しかし、このNISAは2024年から「新NISA」として大幅に制度改正され、上限金額も1,800万円と増えました。

■新しいNISA制度(つみたて投資枠、成長投資枠)

出典:金融庁「NISAを知る」

NISAは2024年1月から新しい制度になり、上限金額が増え期間も恒久化されるなど、さらに使い勝手はよくなっています。NISAを利用するには銀行や証券会社などでNISA口座を開設する必要がありますが、すべての金融機関を通じて1人1口座しか開設できません。口座開設のおおまかな流れは、次の通りです。

口座開設するには、本人確認書類やマイナンバーが必要です。申込みの際は事前に詳細を金融機関に確認しましょう。

投資信託とは投資家から集めたお金を、投資のプロが株式や債券など様々な資産に分散して投資を行う商品です。株式と同じように運用の成果によって毎日基準価額が変動し、投資した資金に応じて収益を分配する投資信託もあります。

投資信託における下記4つの特徴を見ていきましょう。

投資信託には実に多くの銘柄があり、それぞれテーマが決められています。株式を中心に投資を行うものや、世界の債券に投資するものなど、実に様々です。銘柄ごとに幅広い投資先が組み入れられているため、少額で一つの投資信託を購入しても分散投資を行えます。

運用のプロが市況を見ながら適宜組み入れ資産の入れ替えを行うため、頻繁に基準価額を確認する必要がなく、運用を投資のプロに任せることができます。。金融機関によっては、100円という少額から始められる点もメリットと言えるでしょう。また毎日基準価額が公表されているだけでなく、決算ごとに監査法人の監査を受けるため透明性が高いと判断できます。

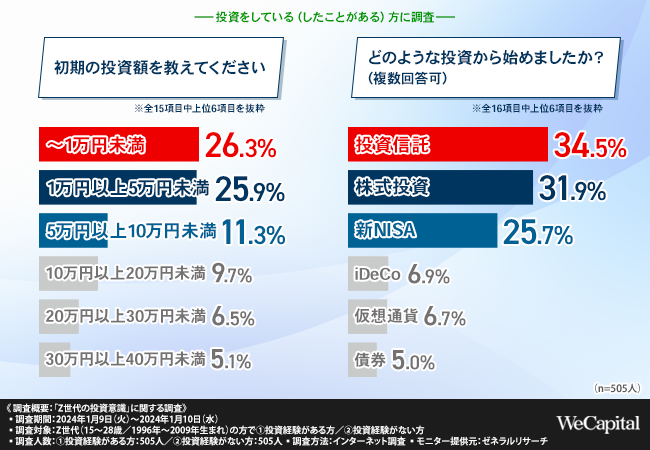

WeCapital株式会社による「Z世代の投資意識」に関する調査によると、Z世代(15~28才の)中で投資経験のある方が最初に始めた投資商品を聞いたところ、投資信託が一番多い結果となりました。

出典:WeCapital株式会社「Z世代の投資意識」に関する調査

投資型クラウドファンディングは、注目を集めている制度です。クラウドファンディングとは、群衆を表す「crowd」と、資金調達を意味する「funding」を組み合わせた造語が名称の由来です。事業や不動産投資を行う際には銀行借入が一般的でしたが、クラウドファンディングであればインターネットを通じて幅広く資金調達することができます(*2)。

(*2)クラウドファンディングの場合は調達可能金額が融資と比べて低くなる可能性や金利が高くなる可能性があります。

投資家としては、インターネットを通じて、支援したい事業や投資対象に対して少額から投資できるメリットがあります。クラウドファンディングには、株式型や不動産型、ファンド型などの種類がありますが、近年注目されているのが不動産型です。

不動産型クラウドファンディングは、集めた資金の用途が不動産の運用に特化しています。集めた資金でマンションや商業施設などを購入し、損失なく運用が行われる場合には、発生した賃料や不動産売却時の売却益を投資家に還元します。実物で不動産を購入する場合と違い、一口1万円といった少額資金からでも投資が可能で、利回りが高い商品もある点がメリットと言えます。

投資ではたとえ少額であっても、様々なリスクがあることを把握しておきましょう。投資に伴う主なリスクは、次の5点です。

それぞれのリスクについて、「投資・資産運用ではリスク分散が重要!リスク対策の方法を紹介 」の記事から抜粋してご紹介します。

価格変動リスクとは、投資商品の価格が変動することによって生じるリスクです。「株」「為替」「投資信託」「金」などの投資商品は、日々価格が変動しています。

投資商品の価格変動が生じる理由は、景気動向、企業業績、為替相場などがあります。価格が変動する理由は、投資商品の種類によって様々です。

価格変動が予想と異なった場合、期待していたリターンが得られず、投資した元金が損なわれる可能性があるという点に注意が必要です。

金利変動リスクとは、市場の実勢金利(*3)と債券価格の変動によって生じるリスクです。

金利と債券の価格には、負の相関関係があると言われています。負の相関関係とは、2つの変数が逆方向に動く傾向があることを意味します。

金利が上がった場合は債券価格が下落する一方で、金利が下がった場合は債券価格が上昇するということです。

債券は満期前でも市場において時価で売買することが可能ですが、債券の金利は発行時に固定されています。

そのため、債券の売却時に市場の実勢金利が下がっていた場合には、下がった実勢金利に合わせて新たに発行される債券よりも高い金利が設定された既存の債券の価格は上昇します。これに対して、債券の売却時に市場の実勢金利が上がっていた場合には、上がった実勢金利に合わせて新たに発行される債券よりも低い金利が設定された既存の債券の価格は下落します。

投資・資産運用する商品に債券を組み入れている場合は、金利変動の影響を受けて価格変動が生じる可能性があるので、注意が必要です。

(*3)金融機関の預金や貸出の金利など、 金融市場の資金需給の実勢を反映する取引金利。その利率は資金需要によって変動する。

信用リスクとは、元本や利子などが予定通りに支払われなくなるリスクです。たとえば、株式を発行している企業の経営状況が悪化した場合、株価が下がるだけでなく、最悪の場合は配当として支払われていたものが減額または停止され、倒産または上場廃止に至った場合には株価の下落や現金化できない可能性もあるので注意しましょう。

債券も同様です。発行している国や地方公共団体の財務状況が悪くなった場合、価値の下落や利子が支払われなくなったり、償還されない状態に陥る可能性があります。

信頼できる投資先かを事前にしっかり確認してから投資しましょう。

為替変動リスクとは、為替相場の変動で、外貨建ての金融商品の価格が変動するリスクです。為替変動は、基本的に円高と円安の2つに分類されます。

円高とは、円の価値が上昇し外貨の価値が下落することです。たとえば、1ドル140円で米ドルを1万ドル取得した場合は、総額140万円分の米ドルを所有することになります。もし、米ドルの価値が140円から130円に下がった場合、円換算すると130万円となるので10万円損をします。

保有する米ドルの量は変わりませんが、為替変動が生じたことで円換算すると損失を被る可能性があるので注意してください。

カントリーリスクとは、投資する国や地域の政治、経済、社会情勢などの変化によって生じるリスクです。たとえば、戦争や紛争などが発生した場合には、対象の国に関係する株式や債券、投資信託などを保有している場合、先行きの不安から価格が下落するリスクがあります。

物の価格が上昇することで、結果としてお金の価値が下落するインフレ状況下においては、一般的に株式や投資信託、外国債券、不動産、金などへの投資がインフレ対策になると言われています。

従って、上記のようなカントリーリスクを伴うため、投資をする際は安全な投資先かどうかを事前にしっかり確認することが大切です。

資産形成では、少額であっても若いうちから始める方がよいでしょう。複利で運用する期間が長ければ長いほど、単利よりも高い投資効果が期待できます(ただし、マイナスの運用が続く場合には損失が大きくなる可能性があることには気をつけましょう)。長期にわたる積立投資のほか、合わせて分散投資を行うことで、リスクを抑えられます。

少額投資に向いている商品・制度にはNISAや投資信託のほか、投資型クラウドファンディングがあります。なかでも不動産型クラウドファンディングは少額から不動産投資が行えるため、これまで購入金額の大きさから不動産投資をためらっていた方におすすめの選択肢です。

今回の記事を参考にして、ぜひ若いうちから資産形成を検討しましょう。

Supervisor

監修者

水野 崇

Mizuno Takashi

スマホで完結できる不動産クラウドファンディング「ヤマワケエステート」

HPはこちら

会員登録

HPはこちら

会員登録

本コンテンツは、投資判断の参考となる情報提供のみを目的として作成されたものです。投資家は投資商品ごとのリスクを十分理解したうえで、投資について調査・検討し、自らの責任の下で投資を行うようお願いします(「ヤマワケ」のうち2024年現在でサービスの運営を開始してるプラットフォームは「ヤマワケエステート」のみであり、本コンテンツ中のその余のサービスに関する記載はいずれも暫定的なものにとどまります)。掲載されている情報を基に損害を被った場合でも、運営会社及び情報発信元は一切の責任を負いません。本コンテンツに掲載される情報は、弊社が信頼できると判断した情報源を元に作成していますが、その情報の確実性を保証したものではありません。本コンテンツに関するご質問や参照のお問い合わせは受け付けておりません。なお、本コンテンツの記載内容は予告なしに変更することがあります。

Related article

関連記事

人・物・事(ビジネス)の証券化を目指す投資・配当型クラウドファンディング「ヤマワケ」のニュースや 投資初心者からプロまで多くの方に役に立つ金融・不動産の知識や情報を紹介するオンライン記事を提供します。

read more