クラウドファンディング

2024.02.13

「食料品高騰対策として、節約を意識している」「ガソリンが高いため、遠出を控えている」など、昨今の物価高の影響を感じている方もいらっしゃると思います。

物価高で家計への負担は増えていますが、近い将来物価高が収まりそうな要因は残念ながら見当たらず、しばらくはこの状況が続きそうです。そうなると、節約だけで対策するのには限界があるため、お金を増やす方法を考えたいところです。

本記事では、物価高の要因や影響、物価高対策として「投資」をおすすめする理由について紹介します。

物価高の影響をひしひしと感じる日々ですが、その原因は主に二つあります。

一つ目は、エネルギー価格の上昇です。経済産業省資源エネルギー庁の「エネルギー白書2023」によると、新型コロナウイルス感染症(Covid‐19)からの経済回復とロシアによるウクライナ侵攻による影響で、エネルギーを取り巻く環境は混迷しました。

特に、ロシア産のエネルギーから脱却したことが、世界的にエネルギー価格が大きく上昇した要因となっているようです。

参考:経済産業省資源エネルギー庁『令和4年度エネルギーに関する年次報告 (エネルギー白書2023)PDF版』

二つ目は、円安の影響です。世界的なインフレ対策として、金利を上げる政策である金融引き締めを実施する国が多い中、日本は金融緩和を続けています。その結果、海外の金利差が開き、相対的に日本円の価値が下がったことで円が売られています。円安になれば、輸入するために今までより多くの日本円を用意する必要があるので、輸入品の価格が上がりました。

参考:NHK『円安加速いったいなぜ? 家計の負担いくら増える? 年収別に試算 | NHK | 株価・為替』

この通り、エネルギー価格の高騰と円安のダブルパンチにより、物価高になっているのです。

物価高の影響で、ガソリン価格や光熱費が上昇したほか、食料や日用品の価格も高くなりました。NHKの報道によると、2023年度、2人以上の世帯の家計の負担額は、昨年度と比べて平均10万2,148円増加しています。

参考:NHK『円安加速いったいなぜ? 家計の負担いくら増える? 年収別に試算 | NHK | 株価・為替』

この物価高の影響は、エネルギーの供給が安定し、円安が解消されるまでしばらく続くと想像できます。

欧米のように、物価上昇とともに給料も上がれば物価高に対応できますが、日本では給料が上がっていないのが実情です。それにもかかわらず、日々の出費が増えるのでは家計が苦しくなる一方。収入を増やすのが難しいのであれば、投資で資産を増やすことをおすすめします。

物価高対策としていくら節約に励んでも、節約だけでは限界があります。物価高がしばらく継続するであろう現状を考えると、お金を減らさないことよりも、お金を増やす方法を考えるのもひとつの方法です。

銀行預金を利用してもほとんど金利が付かないので、投資を始める人も増加傾向にあります。

日本銀行の資金循環統計(速報)(2023年第3四半期)によると、2023年第3四半期における家計の金融資産は2,121兆円で過去最高を更新しました。依然として現金・預金の割合が52.5%と多いですが、株価や投資信託の上昇を受け、その恩恵にあずかろうと動き始めた人が増えたことに加えて、NISAやiDeCoなど投資制度の整備も後押しし、投資を始める人が増えたことが想像できます。

参考:日本銀行「2023年第3四半期の資金循環」

| 株式投資 | 投資信託 |

| 不動産投資 | 投資型クラウドファンディング |

ここでは、物価高対策におすすめな投資方法を4つご紹介します。

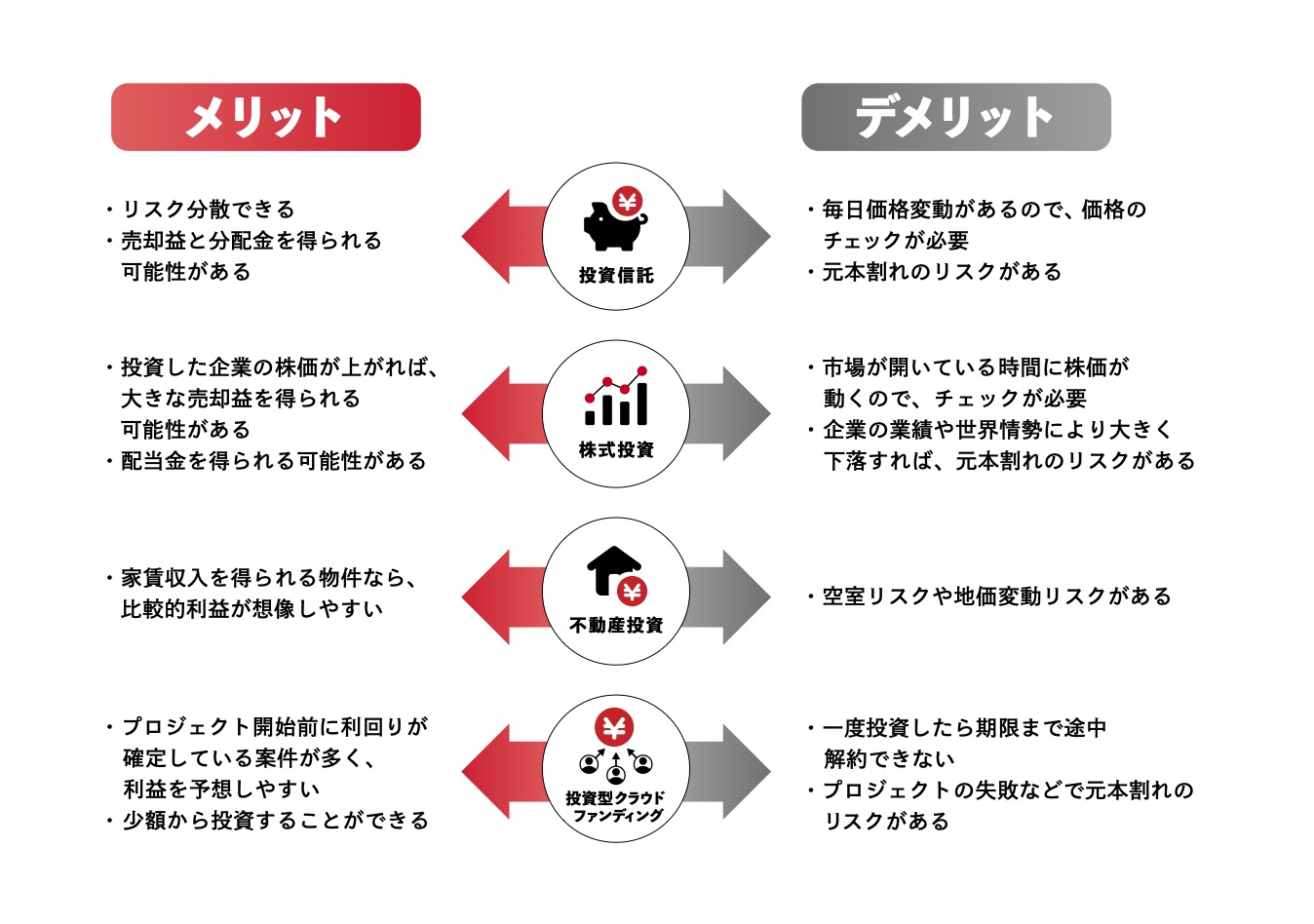

① 投資信託

投資信託とは、投資家から集めたお金を一つにまとめ、資産運用の専門家が株式や債券などで運用し、投資額に合わせて利益を分配する金融商品です。購入した時より価格が上がった際に、売却益や分配金を得られる可能性があります。

投資信託は、複数の商品を組み合わせて運用するので、リスク分散できるのがメリットです。また、ご自身のリスク許容に合わせて、国内外の株式・債券・不動産など、様々な金融商品を組み合わせた商品に投資できるのも魅力となっています。

ただし、値動きがあるので、価格の確認を毎日自分でする必要があります。購入した時の価格より下がれば、元本割れのリスクもあります。

② 株式投資

株式投資とは、上場企業の株式を購入して、売却益や配当金を得る投資方法です。日本株だけではなく、アメリカ株や中国株などにも投資可能です。

株式投資は、自分の好きな会社や応援したい会社に投資できます。市場から「将来性がある」と判断されれば大きく株価が上がり、売却益を得ることができます。また、企業によっては株主優待や配当金を得られるのも魅力です。

ただし、株価は企業の業績・競合他社の動き・世界情勢などの要因で動きます。日本株の場合は平日の日中に市場が開くので、仕事中はチェックできない方もいらっしゃるでしょうし、値動きをご自身で分析して運用方針を決めるのが難しいケースも考えられます。

③ 不動産投資

不動産投資とは、購入した不動産を売却して売買益や、購入した不動産を賃貸して家賃収入を得る投資方法です。

不動産投資は、賃料収入を毎月安定的に得られる可能性があり、株式投資などに比べると利益を予想しやすいのが魅力です。また、不動産価格が上昇しているので、人気地域の不動産を所有している場合、購入時より大幅に高く売れることもあります。

ただし、賃貸での空室リスクや地価下落リスクなどは避けられません。また、初期投資に数百万円単位の金額が必要になることが多いので、手元資金が少ない人には厳しいでしょう。

④ 投資型クラウドファンディング

投資型クラウドファンディングとは、不特定多数の人からお金を集める資金調達の方法です。クラウドファンディングには、寄付型、購入型、融資型、株式投資型、ファンド型、不動産型など様々な種類がありますが、投資型のクラウドファンディングでは「配当」を受け取ることが可能です。あらかじめ想定利率が定められていることが多く、利益を予想しやすいのも魅力といえるでしょう。

*クラウドファンディングの解説記事はこちら。

また、投資型クラウドファンディングは、金利や投資期間など、自分が魅力的に感じるプロジェクトに投資することが可能なものがあります。また、一度購入してしまえば償還まで待つだけなので、手間がありません。1万円からなど、少額から投資できるプロジェクトもあります。

ただし、基本的に投資期間が終わるまで解約できないので、流動性は低くなります。また、プロジェクトが失敗するなどして投資先の資金状況が悪くなった場合には、元本割れのリスクもあるでしょう。過去のプロジェクト成功率などを見て、信頼できそうなプラットフォームを選ぶことが大切です。

物価高対策に投資型クラウドファンディングをおすすめする理由は、下記の3つです。

① 運用前に利益が予想できるプロジェクトもある

② 配当収入を得られる可能性がある

③ 運用の手間が比較的少ない

クラウドファンディングには様々なプロジェクトがありますが、運用終了後に得られる金利(予定分配率)が設定されている商品もあります。投資先が倒産して資金回収ができなくなるリスクは排除できませんが、元本に対して年利3%の利回りを得たいなら、想定年利回りが3%以上のプロジェクトを選べば、償還を迎えた時にその利益を得ることができる可能性があり、日々価格の値動きがある株式投資や投資信託に比べると利益を予想しやすい傾向があります。

続いて、投資型クラウドファンディングの中には、利回り5%を超える高利回りなプロジェクトもあります。たとえば、日本株の平均運用利回りは3%~5%程度といわれていますが、高利回りなプロジェクトを選べば、株式投資と同等の利益が得られる可能性があります。

最後に、運用の手間が少ないのも魅力です。物価高の中では、投資だけではなく仕事からの収入を得ることも大切です。本業や副業での収入が増えれば生活が楽になりますし、投資できる金額を増やすこともできます。投資型クラウドファンディングは、一度購入したら償還を待つだけで手間いらずなので、日々の生活や仕事に集中できるでしょう。

物価高で年間10万円程家計の負担が増えるといわれていますが、今後もしばらくは物価高が続くことが予測されますから、投資をして資産を増やすことも視野に入れましょう。

投資型クラウドファンディングは、以下の理由で物価高における投資としておすすめです。

プロジェクトにもよりますが、少額から(1万円程度)投資ができます。

まずは、少額で試してみてはいかがでしょうか。

スマホで完結できる不動産クラウドファンディング「ヤマワケエステート」

ヤマワケエステートHPはこちら ヤマワケエステートに会員登録本コンテンツは、投資判断の参考となる情報提供のみを目的として作成されたものです。投資家は投資商品ごとのリスクを十分理解したうえで、投資について調査・検討し、自らの責任の下で投資を行うようお願いします(「ヤマワケ」のうち2024年現在でサービスの運営を開始してるプラットフォームは「ヤマワケエステート」のみであり、本コンテンツ中のその余のサービスに関する記載はいずれも暫定的なものにとどまります)。掲載されている情報を基に損害を被った場合でも、運営会社及び情報発信元は一切の責任を負いません。本コンテンツに掲載される情報は、弊社が信頼できると判断した情報源を元に作成していますが、その情報の確実性を保証したものではありません。本コンテンツに関するご質問や参照のお問い合わせは受け付けておりません。なお、本コンテンツの記載内容は予告なしに変更することがあります。

Related article

関連記事

Tag

タグ検索

Pick up

特集記事

What's new

新着記事

人・物・事(ビジネス)の証券化を目指す投資・配当型クラウドファンディング「ヤマワケ」のニュースや 投資初心者からプロまで多くの方に役に立つ金融・不動産の知識や情報を紹介するオンライン記事を提供します。

read more