マネー&ビジネス

2024.04.03

「投資・資産運用はリスクが高くて怖い」というイメージを抱かれている方も多いのではないでしょうか。

しかし、投資・資産運用ではリスク管理をしっかりすれば、そのような不安を解消することができます。起こりうるリスクについて学び、資産を分散して投資したりするなどをして、リスクを分散しながら資産形成していくことが重要です。

本記事では、投資・資産運用で生じる5つのリスク、リスクとリターンの関係、投資・資産運用の成功に欠かせないリスク対策について解説します。

投資・資産運用をして収入を増やしたい、生活に余裕を感じたい、老後資金を確保したいなど、様々な成功イメージを持たれている方も多いことでしょう。

ただし、投資・資産運用はリスクを伴い、運用結果によっては資産を減らすことになる可能性があります。そのような結果を避けるためにも、リスクを把握し、しっかり対策を練ることが欠かせません。

投資・資産運用で生じるリスクとして、主に以下の5つが挙げられます。

それぞれのリスクについて詳しく見ていきましょう。

価格変動リスクとは、投資商品の価格が変動することによって生じるリスクです。「株」「為替」「投資信託」「金」「不動産」などの投資商品は、日々価格が変動しています。

投資商品の価格変動が生じる理由は、景気動向、企業業績、為替相場などがあります。価格が変動する理由は、投資商品の種類によって様々です。

価格変動が予想と異なった場合、期待していたリターンが得られない可能性があるという点に注意が必要です。

金利変動リスクとは、金利と債券価格の変動によって生じるリスクです。金利と債券価格には、負の相関関係があります。負の相関関係とは、2つの変数が逆方向に動く傾向があることを意味します。つまり、金利が上がった場合は債券価格が下落する一方で、金利が下がった場合は債券価格が上昇するということです。

投資・資産運用する商品に債券を組み入れている場合は、金利変動の影響を受けて価格変動が生じる可能性があるので、注意が必要です。

信用リスクとは、元本や利子などが予定通りに支払われなくなるリスクです。たとえば、株式を発行している企業の経営状況が悪化した場合、株価が下がるだけでなく、最悪の場合は配当として支払われていたものが減額または停止され、倒産または上場廃止に至った場合には株価の下落や現金化できない可能性もあるので注意しましょう。

債券も同様です。発行している国や地方公共団体の財務状況が悪くなった場合、価値の下落や利子が支払われなくなったり、償還されない状態に陥る可能性があります。

信頼できる投資先かを事前にしっかり確認してから投資しましょう。

為替変動リスクとは、為替相場の変動で、外貨建ての金融商品の価格が変動するリスクです。為替変動は、基本的に円高と円安の2つに分類されます。

円高とは、円の価値が上昇し外貨の価値が下落することです。たとえば、1ドル140円で米ドルを1万ドル取得した場合は、総額140万円分の米ドルを所有することになります。もし、米ドルの価値が140円から130円に下がった場合、円換算すると130万円となるので10万円損をします。

保有する米ドルの量は変わりませんが、為替変動が生じたことで損失を被る可能性があるので注意してください。

カントリーリスクとは、投資する国や地域の政治、経済、社会情勢などの変化によって生じるリスクです。たとえば、戦争や紛争などが発生した場合には、対象の国に関係する株式や債券、投資信託などを保有している場合、先行きの不安から価格が下落するリスクがあります。

したがって、上記のようなカントリーリスクを伴うため、投資をする際は投資先の国や地域の状況を事前にしっかり確認することが大切です。

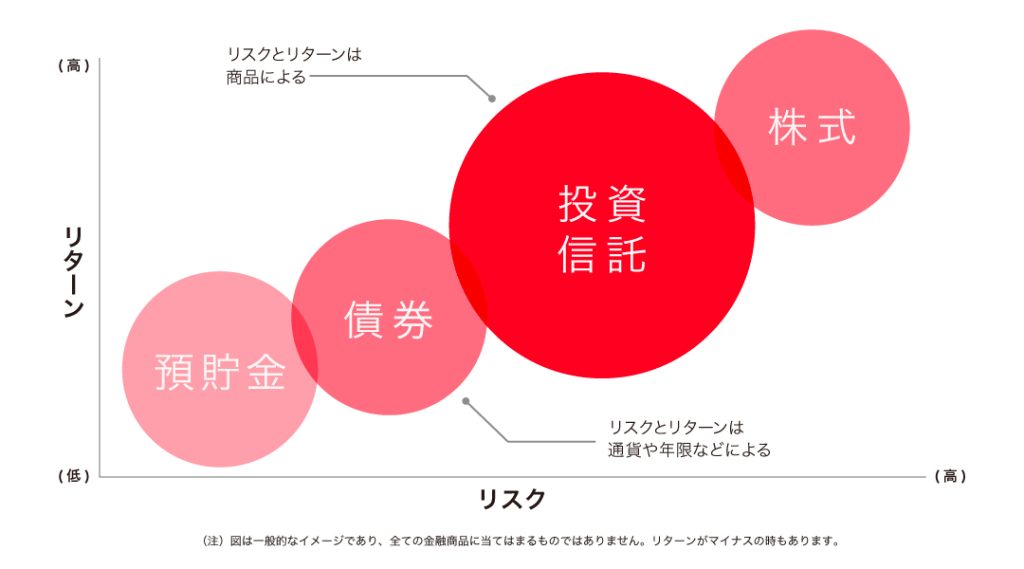

リスクとリターンには正の相関関係があり、表裏一体となっています。正の相関関係とは、2つの変数が同じ方向に動く傾向があることです。

リスクが大きければ期待されるリターンも大きく、リスクが小さければ期待されるリターンも小さくなる傾向があるということです。

たとえば、預貯金や個人向け国債などは元本が保証されており、リスクの低い投資・資産運用と言われています。元本保証とは、投資した元本の返還が保証されていることです。

元本を下回ることはなく、確実に資産を増やすことが可能ですが、利回りは高くありません。普通預金で0.001%、個人向け国債で0.05%と低いです。そのため、預貯金や個人向け国債は、ローリスク・ローリターンに分類されます。

一方、株式投資においては元本が保証されていません。価格変動があるため、大きな利益が期待できる商品に対しては、判断を誤ると大きな損失を被る可能性があります。そのため、ハイリスク・ハイリターンに分類されます。

投資・資産運用にはリスクを伴いますが、正しい知識を身につけて投資・資産運用に臨めば、リスクを抑えることができるでしょう。

投資・資産運用を成功させるにはリスクをいかに抑えられるかが重要です。そこで重要なのがリスク分散です。リスク分散は大きく以下の3つに分類されます。

それぞれのリスク分散について詳しく解説していきます。

投資商品の分散とは、投資する商品を絞らずに、複数の投資商品を組み合わせて所有することです。1つに絞ってしまうとその商品に影響を及ぼす要因が発生した場合、大きな損失を被る可能性があります。

仮に株式と債券を組み合わせた場合は、株価と債券価格は負の相関関係があるため、一方の価格が下落しても一方が上昇することによって損失をカバーできるでしょう。

また、金融商品を分散する際は、特性の違う金融商品に切り替えるのも有効です。たとえば、不動産投資をされているならば、少額から投資できるファンドも募集している不動産クラウドファンディングを投資対象の一部に加えるというように、投資商品を分散するのも1つの方法となります。

現物不動産投資は数千万円の資金が必要ですが、不動産クラウドファンディングでは1万円から少額から投資できる案件もあるので、分散投資先としてリスクを軽減できます。

地域の分散とは、投資先の地域を分散することです。投資先の地域を絞っている場合も、金融商品を絞っている場合と同様、大きな損失を被る可能性があります。

たとえば国内と海外、先進国と新興国、欧米とアジアなどのように地域や規模などを踏まえて分散します。地域を分散した場合、その地域に特定のリスク要因(天災や政変など)が発生した場合でも、他の地域の資産でリスクをカバーすることにつながります。

時間の分散とは、投資するタイミングをずらすことです。株式や投資信託などの価格の変動が生じやすい金融商品の場合、購入のタイミングを誤って損を被る可能性があります。

一時期にまとめて投資するのではなく、時間をずらして、定期的に投資するなどしてタイミングを分散すれば、購入単価を平準化することが可能です。一般的には、ドルコスト平均法として長期的な資産形成の手法として知られています。タイミングを誤るリスクを軽減できるでしょう。

投資・資産運用にはリスクを伴いますが、リスク対策をしっかりすれば収入・資産を増やすことを期待することができ、インフレ対策などの投資・資産運用のメリットを受けられるようになります。

リスク対策には、金融商品の分散、地域の分散、時間(時期)の分散などがあります。堅実に資産を増やすためにも、1つだけを選択するのではなく、複数のリスク分散を組み合わせて、リスクを最小限に抑えながら投資・資産運用を行いましょう。

金融商品の分散で紹介した投資型クラウドファンディングでは、プラットフォームの信頼性が成功を左右します。

「ヤマワケエステート」は、昨年9月末にスタートした新しい不動産クラウドファンディングプラットフォームです。サービス開始以降、年間想定利回り8%(年率換算・税引前)以上の高い利回りの不動産ファンドを公開しています。不動産特定共同事業者として登録するヤマワケエステート株式会社が運営しているため信頼性も高いと言えるでしょう。ご興味がある方は、是非一度お試しください。

Supervisor

監修者

矢野翔一

Shoichi Yano

スマホで完結できる不動産クラウドファンディング「ヤマワケエステート」

ヤマワケエステートHPはこちら ヤマワケエステートに会員登録本コンテンツは、投資判断の参考となる情報提供のみを目的として作成されたものです。投資家は投資商品ごとのリスクを十分理解したうえで、投資について調査・検討し、自らの責任の下で投資を行うようお願いします(「ヤマワケ」のうち2024年現在でサービスの運営を開始してるプラットフォームは「ヤマワケエステート」のみであり、本コンテンツ中のその余のサービスに関する記載はいずれも暫定的なものにとどまります)。掲載されている情報を基に損害を被った場合でも、運営会社及び情報発信元は一切の責任を負いません。本コンテンツに掲載される情報は、弊社が信頼できると判断した情報源を元に作成していますが、その情報の確実性を保証したものではありません。本コンテンツに関するご質問や参照のお問い合わせは受け付けておりません。なお、本コンテンツの記載内容は予告なしに変更することがあります。

Related article

関連記事

Tag

タグ検索

Pick up

特集記事

What's new

新着記事

人・物・事(ビジネス)の証券化を目指す投資・配当型クラウドファンディング「ヤマワケ」のニュースや 投資初心者からプロまで多くの方に役に立つ金融・不動産の知識や情報を紹介するオンライン記事を提供します。

read more