マネー&ビジネス

2024.08.11

会社をやめて資産形成による運用収益で生活する「FIRE」という言葉をご存知でしょうか?

英語で”Financial Independence, Retire Early”の略語であり、「経済的自立」と「早期リタイア」を意味します。新しい働き方として話題に上る機会も多いですが、FIREすることは並大抵の判断ではなく、早期リタイアに備え必要な資金を準備するのも簡単ではありません。

しかし、サイドFIREであれば仕事をしながらFIREするため、目標資産額が引き下げられ実現可能性も格段に高まります。仕事にも慣れ新しい生き方を考え始める30代であれば、サイドFIREへの理解を深めておいて損はありません。今回の記事ではサイドFIREについて、詳しく紹介します。

サイドFIREとは、FIREのように完全に働くことをやめるのではなく、好きなことや得意なことを仕事にして収入を得ながら、投資や貯蓄で生活費を賄っていくライフスタイルです。身の丈以上の暮らしを望まず、目先の贅沢ではなく無理のない範囲で節約しながら、将来の楽しみを実現することを目指します。

サイドFIREでは労働収入と資産運用による収入の2つで生活を支えます。働き方は自由で、自分のペースで働くことができます。本業のように生活の大半を仕事に費やすのではなく、時間を自分でコントロールしながら人間関係にも悩まされずに働くことで、趣味などに時間を費やし豊かな生活を送ることが目的とされています。

サイドFIREが注目を集めている理由は、次の通りです。

それぞれの内容を見ていきましょう。

サイドFIREにおける働き方では多くの選択肢があることが、注目を集めている要因の1つです。サイドFIREでは本業のように毎日朝から夜まで働く必要はありません。好きなことや得意なことを仕事にして、自分のペースで働けます。

働き方の選択肢も様々で、フリーランスで働く方法もあれば、アルバイトとして働くのもよいでしょう。毎日遅くまで残業をするようなこともなく、働き方や収入源を自分のライフスタイルに合わせて自由に選択できることが、サイドFIREの魅力です。

サイドFIREでは、FIREに比べると資産形成のハードルが低いことも注目を集めている要因です。サイドFIREでは労働によって一定の収入が確保できるため、資産形成で目指す目標資産額はFIREに比べると高くありません。

過度にリスクをとる必要はなく、つみたて投資などの中長期運用を少額から始め、安定的なリターンが得られる投資商品や手法を選べます。FIREよりも挑戦しやすいでしょう。

メリハリのある生活が実現できることも、サイドFIREが注目を集めている要因です。サイドFIREでは完全に仕事をやめるわけではないため、社会との繋がりを維持できます。自分の好きなことを好きな働き方で実現できるため、やりがいも生まれやすいでしょう。

一方で、副業やフリーランスといった働き方であれば、趣味や好きなことへ費やす時間も確保できます。仕事によるやりがいを感じつつも、自分のペースで自由に時間を使えます。このようにサイドFIREではメリハリのある、豊かな暮らしの実現が可能です。

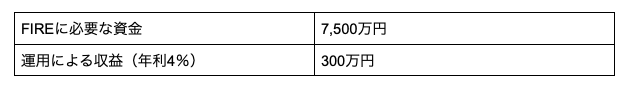

豊かな暮らしを実現するためには、ある程度まとまった資金が必要です。FIREをスタートする目標資産額は、運用に求める利回りやFIREする年代、年間の支出によって異なります。今回は年間の支出で300万円を想定し、必要な資金をシミュレーションします。

今回のシミュレーションでは、FIREとサイドFIREの資産運用収入で目標とされる年利4%で運用した場合を前提に計算を行いました。

一般的に、FIREをするには年間生活費の25倍以上の資産額が必要とされます。もちろん、生活レベルにより求められる金額は変わりますが、約25年分の資金を元手にして年利4%で運用すれば、元金を減らすことなく生活費を確保できると言われています。

そのため、FIRE後の一年間に300万円の支出がある場合は、300万円×25倍=7,500万円の資金が必要です。

7,500万円あれば、年利4%で運用することで1年間の支出を賄えます。では7,500万円を貯めるには、毎月いくら積立をすればよいでしょうか。こちらも年利4%の毎月積立で資産形成を行うことを前提に計算しました。

20年後にFIREするためには、毎月約20万円の積立が必要な計算になります。年利4%以上の運用が実現できれば、毎月の積立額はこれよりも少なくすみます。

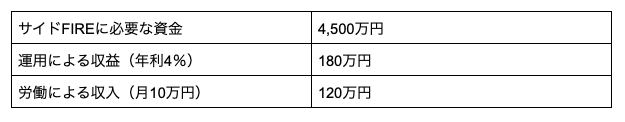

続いてサイドFIREの場合を見てみましょう。サイドFIREの場合は労働による収入があるため、資産運用に求める収益額はFIREより引き下げられます。仮に労働収入が年間120万円見込めるのであれば、運用での収益は180万円でよいことになります。

年利4%で運用する場合、年間180万円の運用収益を得るためには、4,500万円の資金が必要です。(180万円÷4%=4,500万円)

毎月10万円の労働収入を前提とすると、FIREよりも少ない4,500万円の資金があれば生活費を確保できます。では、年利4%の運用で4,500万円を貯めるには、毎月いくら積立を行えばよいでしょうか。

株式インデックス投資の運用で、年利4%以上を継続することは決して難しくありません。若いうちからコツコツと積立投資を始めれば、将来のサイドFIREは十分に実現可能でしょう。

一番の違いは、労働による収入があるかないかです。FIREは「Financial Independence(経済的自立)」と「Retire Early(早期退職)」の頭文字をとったもので、資産形成による運用収益で生活することをいいます。

一方、サイドFIREは完全に仕事をやめるのではなく、仕事での収入も確保します。サイドFIREでは仕事を続けることが前提ですので、スキルアップやキャリア構築を目指した働き方でも可能性が広がります。30代の若い世代であれば、FIREよりもサイドFIREに意識を傾けてみるのもよいでしょう。

今後のキャリアについて、スキルや専門性の向上を意識している30代の中には、サイドFIREを検討している方も多いのではないでしょうか。ここではサイドFIREのメリット・デメリットを紹介していきます。

サイドFIREでは正社員のような、従来型の働き方にこだわる必要はありません。やりがいや充実感を得ながらも、自分のペースで仕事に取り組めます。適度に社会との繋がりを持ちつつも、自分の好きなことや趣味などに費やす時間を確保できます。

サイドFIREによって新しい人生の目標や、働くこと以外で得られる喜びを見いだせるでしょう。またFIREに比べると少ない資金で始められることや、キャリアに空白が生じないためいつでも本格的な仕事に戻れることも、大きなメリットです。

サイドFIREを行うには資産運用で継続的に収益を上げる必要があるため、投資や市況に関する知識の習得が不可欠です。またサイドビジネス(副業)で一定収入を確保するためには、ビジネススキルの向上も欠かせません。

正社員と違い会社の社会保険に加入できず福利厚生などもないため、急な病気や怪我へのリスクには自分自身で備えましょう。家族がいる場合は将来のライフイベントを見据えて、理解を得たうえで検討する必要があります。

サイドFIRE以外にも、FIREには様々な考え方があります。FIREを実現することは簡単ではありません。FIREに興味はあるものの、現実的に資金が確保できずあきらめている方も多いでしょう。

しかし、サイドFIREのように働きながらFIREすることで、実現のハードルを下げるやり方もあります。ここでは様々なFIREの種類や特徴について、紹介します。FIREに興味のある方はぜひ参考にしてください。

運用収益に加えて、パートタイマーとして働くことで生活費を賄うスタイルをバリスタFIREといいます。労働による収入を残すという意味ではサイドFIREと同じですが、働き方による違いがあります。

サイドFIREが副業やフリーランスで働くスタイルなのに対し、バリスタFIREでは、パートタイマーで働きます。フリーランスに比べると安定しているだけでなく、会社の健康保険や福利厚生が利用できる点がメリットです。

リーンFIREとは、節約に磨きをかけるスタイルのFIREです。Lean(リーン)には「痩せた・無駄のない」という意味があり、その言葉通り生活費を徹底して削ることで、FIREを実現します。

リーンFIREでは、仕事はしません。必要な支出は最小限におさえ、運用収益で確保します。支出が少ないためFIREに必要な資金が少なく、実現のハードルが低いことも特徴です。

サイドFIREとは副業やフリーランスなどで収入を得ながら、FIREするスタイルです。労働による一定の収入を確保することで運用収益だけに頼る必要はなく、FIREよりも少ない資産額で実現できます。

また、仕事を続けるためキャリアに空白が生じず、社会との繋がりも確保できます。自分のペースで働けるため時間を自由に使え、新しい目標や生きがいなども見つけやすいでしょう。とくに将来のキャリア構築や人生設計を考え始める30代にはおすすめのスタイルです。

Supervisor

監修者

水野 崇

Mizuno Takashi

スマホで完結できる不動産クラウドファンディング「ヤマワケエステート」

ヤマワケエステートHPはこちら ヤマワケエステートに会員登録本コンテンツは、投資判断の参考となる情報提供のみを目的として作成されたものです。投資家は投資商品ごとのリスクを十分理解したうえで、投資について調査・検討し、自らの責任の下で投資を行うようお願いします(「ヤマワケ」のうち2024年現在でサービスの運営を開始してるプラットフォームは「ヤマワケエステート」のみであり、本コンテンツ中のその余のサービスに関する記載はいずれも暫定的なものにとどまります)。掲載されている情報を基に損害を被った場合でも、運営会社及び情報発信元は一切の責任を負いません。本コンテンツに掲載される情報は、弊社が信頼できると判断した情報源を元に作成していますが、その情報の確実性を保証したものではありません。本コンテンツに関するご質問や参照のお問い合わせは受け付けておりません。なお、本コンテンツの記載内容は予告なしに変更することがあります。

Related article

関連記事

Tag

タグ検索

Pick up

特集記事

What's new

新着記事

人・物・事(ビジネス)の証券化を目指す投資・配当型クラウドファンディング「ヤマワケ」のニュースや 投資初心者からプロまで多くの方に役に立つ金融・不動産の知識や情報を紹介するオンライン記事を提供します。

read more