マネー&ビジネス

2024.10.09

「資産形成」という言葉は聞いたことがあるけれど、具体的に何をしたら良いのか分からない方も多いのではないでしょうか。

人生100年時代、これから少子高齢化が進むと予想される日本において、老後の生活を豊かにするために、資産形成は必要不可欠なものです。

資産形成は、まとまったお金がなくても始めることができるので、20〜30代のうちから長期的に資産を築いていくことができるメリットがあります。

ここでは、資産形成の方法とはじめ方について、分かりやすく解説します。

資産形成とは、文字どおり現金や株式、不動産などの「資産」を築いていくことを意味します。仕事で得た収入の一部を貯蓄や投資に回し、収入と運用の両軸によって、時間をかけて資産を増やしていきます。

資産形成は、既にあるまとまったお金を運用して増やしていくということではなく、0から資産を築いていくことを意味しています。

そのため、資産を築くための手段も初心者向けから上級者向けまで様々な方法があります。その中からご自分に合う方法を見極めて取り組んでいくことが大切です。

資産形成は、将来の経済的な自立と安定、経済的にゆとりのある生活で安心を確保するために重要です。

主なところでは、以下のような場面に備えて資産を築いておくことが必要です。

今は仕事による収入があっても、定年を迎えると収入が減り、支出の割合が増えていきます。平均寿命が延びる一方で、年金制度の見直しや減額が懸念されており、公的年金だけでは十分な生活が難しくなる場合もあるでしょう。

そのため、主体的に資産運用を行い老後の生活費を備えていくことが重要です。

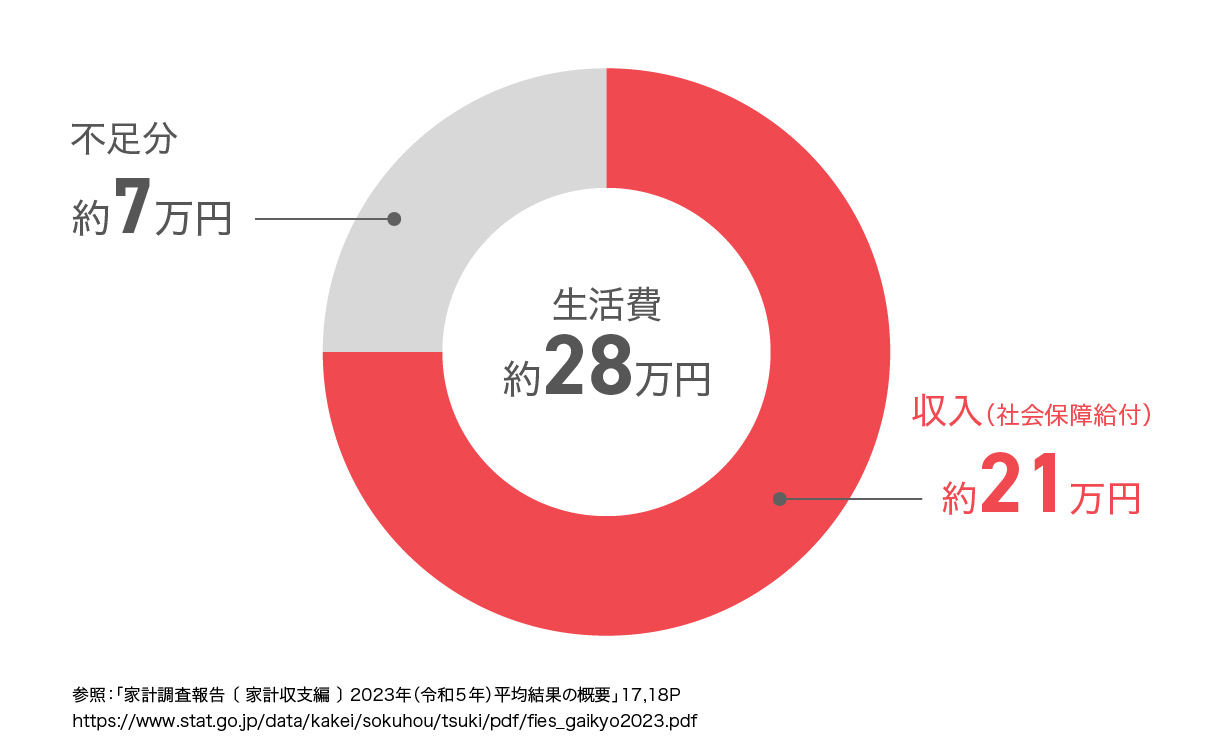

具体的に、老後の生活費はどのくらい必要なのでしょうか。

下記の図は65歳以上の夫婦のみの無職世帯の平均的なケースです。

これによると、65歳以上の夫婦の生活費は平均で月額約28万円程度です。

対して年金の受給額は、平均で21万円程度となっているので、不足分は毎月約7万円、1年間で計算すると約84万円の不足分が発生します。

住宅ローンの返済や医療費、退職後のレジャー、子どもや孫の結婚に対する援助など将来の必要な支出に備えて今のうちから資産を形成しておくことが大切です。

年齢に関係なく、病気や怪我、失業など、自分や家族に予測できない出来事が発生した場合でも、十分な資産があれば経済的なダメージを和らげることができます。緊急時のための予備資金を準備することで、安心して生活をおくることができます。

人生のなかで、住宅の購入・子供の教育・結婚・旅行など、妥協したくない大きな支出が必要なイベントや目標が生まれることがあります。こういった場合に備え、資産形成によって目標を達成するための財源を確保することが重要です。

資産形成の方法にはいくつかの種類があります。

それぞれにリスクやリターン、手間などに違いがあるので、以下の解説の中から自分の状況に合うものを選んで検討しましょう。

また、経済状況によってそれぞれの動きが異なるため、リスク分散と長期的な利益の最大化のために、複数の方法を組み合わせることをおすすめします。

例)株式市場が好調なときは株式投資が有利だが、不況時には債券や金などが価値を保つことがある

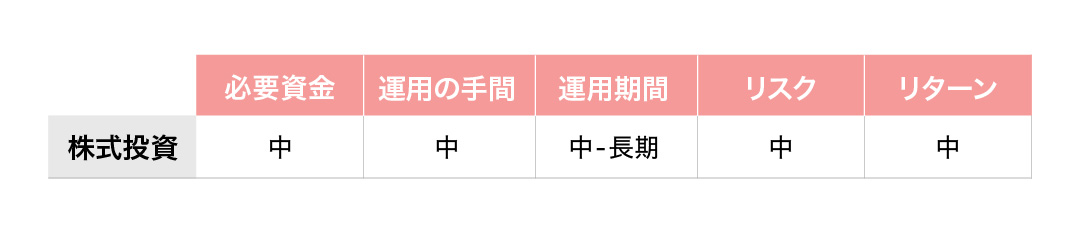

上場企業が発行する株式を購入することで、その企業の株主となり、企業が利益を上げた際の配当金などを得たり、株価の変動に応じて株式を売却して売却益を得たりする投資手法です。

成長性の高い企業に投資することで、大きな値上がり益が期待できるなど、債券や定期預金と比べると、長期的に高いリターンを得る可能性があります。

また、株式を保有している期間中に、定期的に配当を受け取ることができる(※配当がない場合もある)ため、安定した収入源となることもあります。

一方、株式市場は、経済状況や国内外の政治情勢、自然災害など、さまざまな要因に影響を受けます。

市場全体の株価が下落すると、保有する株式の価値も下がるリスクがあります。また、株式を保有する企業が業績不振に陥ったり、倒産したりする可能性もあるため、1つの企業に集中して投資している場合は、その企業の業績に大きく左右されます。数多くの企業があるなか、どこに投資すべきかの判断は、ある程度の知識と経験、情報収集が必要になります。

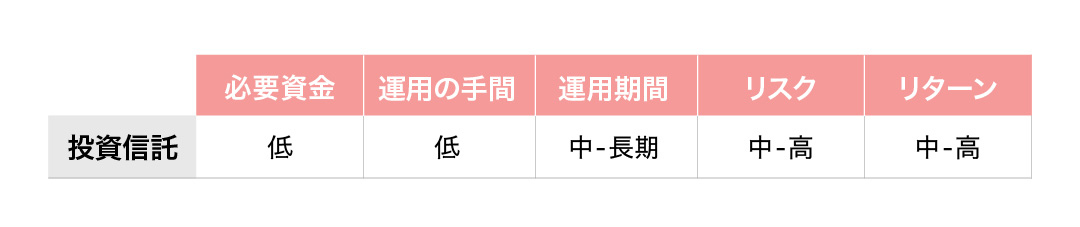

専門家に資金を預けて、運用会社が株式や債権、不動産などの資産に分散投資する手法です。

見極めが必要な株式の選定など、知識や経験が必要な部分を一任できるため、投資経験のない初心者にとっては大きなメリットとなります。

少額でも投資が可能で気軽に始めることができます。

また、複数の資産に分散投資をしてくれるため、1つの資産に集中するリスクを回避できるのも魅力です。

一方、投資信託は、預金のように元本が保証されているわけではないので、市場の動きに応じて価値が変動し、損失が出る可能性もあります。

また、購入時の「販売手数料」や運用中の「信託報酬」といった手数料がかかります。

これらの手数料が高いと、投資成果が手数料で相殺されてしまうこともあります。

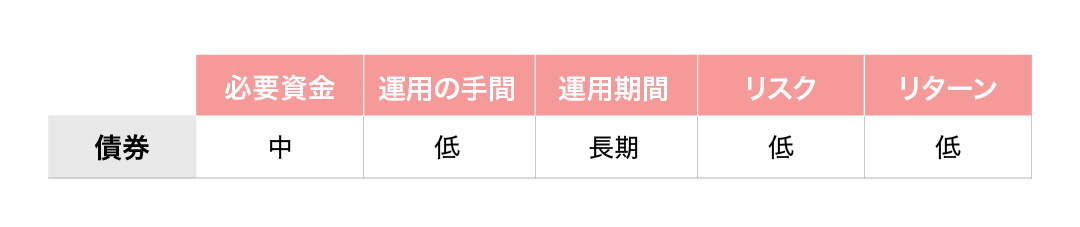

政府や企業などが資金を調達するために発行するもので、国債や地方債、社債と呼ばれます。

債券を購入することで発行者(国・自治体・企業)にお金を貸し、一定期間が経過すると、当初の購入金額(元本)と利子を受け取ることができます。

他に、社債の一種で、一定条件の下で株式に転換できる権利が付与された「転換社債」や、外国政府や企業が発行する「外債」もあります。

株式投資と比較すると、債券を購入した国や自治体、企業の情勢が大きく変動する可能性は少なく、リスクが低いというメリットがあります。また、変動が少ないためリターンも低くなることが一般的です。

満期までの期間は定期的に利子が支払われるため安定した収入源となります。さらに満期時には元本が返済されるため、元本の保全性も高く、安定と低リスクを求める人には魅力的な方法です。

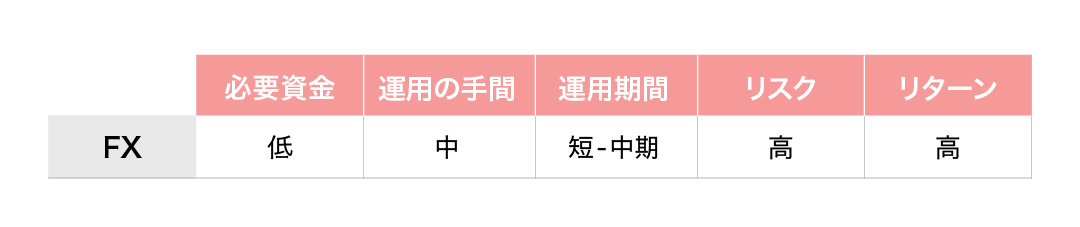

FX(Foreign Exchange)とは、外国為替証拠金取引のことで、日本円と米ドルなど異なる通貨を交換し利益を得ることを目的とした金融取引です。

例えば1ドル120円の時に米ドルを買い、為替レートが変動して150円になった時に売れば30円の差額を利益として得ることができます。

FXは少額から始められる投資方法ですが「レバレッジ」という、担保として預けた証拠金を元に実際よりも大きな金額を取引できる仕組みがあります。

例えば10万円の資金で100万円分の取引を行う場合、レバレッジは10倍になります。

こうして大きな利益を得られる可能性がある反面、損失も拡大するリスクもあります。

そのほか、主要な取引所が世界各地にあるため、平日であれば24時間取引をすることが可能です。買いからでも売りからでも取引を開始することができるので、通貨の価格が上下する局面に合わせてどちらかを選択して取引できるメリットがあります。

また、世界中のさまざまな通貨を対象とすることができるので、興味や資金に合わせて多様な選択肢を持つことができます。

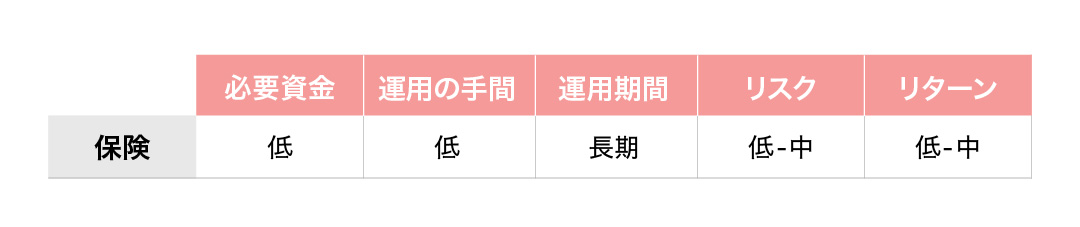

保険には保証を提供するだけでなく、貯蓄や投資を目的とした保険商品があります。

例えば、多くの方が加入している「終身保険」は、生涯の保障と同時に解約返戻金が貯蓄され、万が一の際には遺族に死亡保険金が支払われます。

また、保険料の一部を積み立てることで、解約時に一定の解約返戻金を得ることもできます。

「学資保険」は、子供の教育費を積み立てるための保険で、契約者が亡くなった場合はその後の保険料は免除され、満期時に保険金が支払われます。教育資金を計画的に準備できる点と、契約によっては返戻率が100%を超えることがあるため貯蓄性の高い保険です。

ほかにも、保険料の一部が株式や債券などに投資され、その運用成果によって解約返戻金や死亡保険金が変動する「変動保険」、保険料や保険金が外貨で運用される「外貨建て保険」などがあります。これらは投資性が高い保険商品ですが、高いリターンが期待できる一方で、リスクも高くなるため注意が必要です。

収入の一部を消費せずに蓄えておくことを指します。

不要な出費を見直し、少しずつでも資金を蓄えることが大切です。

普通預金のほか、預け入れたお金を一定期間引き出さない「定期預金」は、普通預金よりも高い利率が得られる方法です。満期には元本と利息を受け取ることができます。

また、勤務先が「財形貯蓄」を導入している企業であれば、毎月の給与やボーナスから天引きしてお金を貯めることが可能です。

次は、実際に資産形成をはじめるときに考えるべき3つのステップを把握しましょう。

資産形成の第一歩は、生活費を引いた後に残る、資産形成に回せる金額を把握することと、明確な目標を設定することです。目標は短期・中期・長期で設定をしましょう。

例えば、短期的な目標として旅行資金の貯蓄、中期的な目標として住宅の購入資金、長期的な目標として老後の資金など具体的に設定します。

目標に応じて、どのように資産を配分するかを決定します。

リスクを分散させるために、株式、債券、不動産、現金など、複数の方法で投資するのが一般的です。自身がどれだけのリスクを許容できるのかを理解し、それに応じた投資方法を選択しましょう。投資方法が決まったら、証券口座を開設するなど、それぞれの方法に沿って手続きを進めます。

運用を開始したら、市場の変動や自身のライフステージの変化に応じて、資産配分を見直すことが重要です。定期的に運用成果をチェックし、必要に応じて資産の配分を変える「リバランス」を行います。

これにより資産配分の偏りを抑え、あらゆる変動に左右されず計画通りに資産形成を進めることができます。

資産形成を有利に進めるために、税制上の優遇措置の制度を活用することもおすすめです。

日本政府が導入した税制優遇制度の一つ。この制度では、年間120万円までの投資枠が設けられ、株式や投資信託などの金融商品を購入することが可能。投資から得られた利益は、購入した年から5年間非課税となりました。ただし、この制度は2023年末をもって終了し、2024年からは新しいNISA制度に移行しています

つみたてNISAは、日本政府が国民の長期的な資産形成を支援するために導入した「少額投資非課税制度」です。この制度を利用することで、特定の金融商品に投資した際に得られる利益が、一定期間非課税となります。

一般NISAの改訂版で、2024年から導入されています。

投資から得られる利益が非課税対象となる点に加えて、年間投資枠が増加したり、非課税保有期間が無期限になるなどの改定が行われています。

「一般NISA」「つみたてNISA」「新NISA」の違いは下記になります。

※2024年1月より、NISA制度は新しい制度に移行しています。そのため、『つみたてNISA』での金融商品の新規買付は、2023年末をもって終了しました。

しかし、2023年末時点で「つみたてNISA」を利用していた方は、その時点で投資した金融商品については、従来のNISA制度のもとで20年間の非課税期間が終了するまで保有を続けることが可能です。継続を希望する場合、簡単な移行手続きで新しい制度へ移行できます。

※「一般NISA」(旧NISA)も、同様に、2023年末まで、保有していた人が継続希望する場合は、簡単な手続きで移行できます。*旧NISA(5年間)と新制度のもとでのNISAと同時保有が可能)

iDeCo(個人型確定拠出年金)は、公的年金(国民年金・厚生年金)とは別に給付を受けることができる、老後の資産形成を目的とした私的年金制度です。個人が毎月一定額を拠出(積立)し、自身で運用することによって、将来の年金として受け取ることができます。iDeCoの大きな特徴は、税制優遇がある点です。

IDeCoの主な特徴を紹介します。

また、NISAと同じく運用中に投資によって得た利益も非課税となります(但し、元本割れのリスクもあります)。

受け取る時にも税制優遇があり、年金として受け取る際には「公的年金控除」の一時金として、退職時に受け取る際には「退職所得控除」が適用され、税金による負担が軽減されます。

20代〜40代のうちは、仕事による収入と資産形成を同時に行い、着実に資金を増やすことが将来につながります。

20代のうちから資産形成を始めると、運用で得た利益を再投資することで資産を増やす「複利効果」を最大限に活かすことができます。早く始めれば始めるほど、時間を味方につけることができ資産が増えやすくなります。

しかし、将来的な収入を増やすという点では、資格取得などの自己スキルアップにお金を使うことも考えられます。これによってキャリアを築けば、長期的に収入を大幅に増やすことも可能です。また、資産形成を考えるあまり、支出を制限しすぎて自分や家族の楽しい思い出を作る時間を失くしてしまわないように注意しましょう。

30代は結婚や子育てなど、人生のライフイベントが増える時期です。

それに伴って支出が増えることが多いため、20代の頃とは、収入における生活費と資産形成に回せる資金のバランスが変化します。一度家計を見直して、無駄な支出がないか確認することが重要です。

20代から資産形成を始めている場合には、投資のバランスを見直すことも大切です。

急な出費に備えて流動性の高い資産の配分を増やしたり、株式に加えて債券や不動産投資信託(REIT)など、安定的と言われている資産にも分散して投資を行いましょう。

また、住宅購入を検討する人も多い年齢です。購入を考える際には、その住宅に資産としての価値があるかや、将来売却することも視野に入れて検討すると良いでしょう。

また、今後のライフイベントにどのくらいの資金が必要かを見通しておくことが、40代以降に必要な資金を把握するうえで重要です。

40代は老後の資産形成を本格的に進める時期です。

iDeCoやNISAといった制度を活用し、税制優遇を受けながら積極的に老後資金を蓄えましょう。また、退職する年齢が近づいてくるため、資産を確保することを重視した運用が重要です。

必要に応じて債券や定期預金など、リスクの低い資産へのシフトを考えていきましょう。

子供の教育費や住宅ローンの支払いなど、大きな支出が発生する時期でもあります。

これらの支出を計画的に管理し、余裕を持った資産形成を続けることが大切です。

50代は老後資金の最終準備をする時期です。

資産配分の見直しを行い、債券や預貯金などリスクの低い資産へのシフトをして、退職前に大きな損失を避けることを重視しましょう。

一方、それまで仕事などで得た収入や運用してきた資産をもって、ある程度の資金が必要な資産形成方法を選択することができる可能性もあります。老後資金を担保することを最重要として、検討してみても良いかもしれません。

医療費などの支出も増えてくるので、不動産や株式などの資産の売却も視野に入れましょう。

60代では、多くの方が定年を迎え、年金の受け取りが始まります。

それまであった仕事の収入がなくなるため、支出の割合が増える時期です。

医療費などの急な出費に備え、一定の資金をいつでも引き出せるようにしておきましょう。

これまで築いてきた資産を取り崩すことも検討すべきですが、老後の生活が長くなる可能性に備えて資産を長持ちさせるために、毎年の引き出し額を決めたり、引き続きリスクの低い方法で運用していくことも考えましょう。

また、住宅ローンなどが残っている場合は、この年代で完済することが多いですが、低金利のままであれば一部のみ返済し、引き続き運用に回していくことも考えられます。

資産形成は、毎月の生活費などを差し引いた残りのお金で、少額から始めることができます。有利な制度を使いながら、長期で投資を続けることが、賢く資産を築くコツと言えます。スタートが早いほど複利効果によって増えるお金も多くなることが期待できます。

人生100年時代と言われる今だからこそ、資産形成を考えはじめたら、自分にあった方法を調べた上で早めに取り組んでみてください。

本コンテンツは、投資判断の参考となる情報提供のみを目的として作成されたものです。投資家は投資商品ごとのリスクを十分理解したうえで、投資について調査・検討し、自らの責任の下で投資を行うようお願いします。掲載されている情報を基に損害を被った場合でも、運営会社及び情報発信元は一切の責任を負いません。本コンテンツに掲載される情報は、弊社が信頼できると判断した情報源を元に作成していますが、その情報の確実性を保証したものではありません。なお、本コンテンツの記載内容は予告なしに変更することがあります。

WeCapital株式会社

第二種金融商品取引業:関東財務局長(金商)第2768号

加入協会:一般社団法人 第二種金融商品取引業協会

HP:https://www.we-capital.co.jp/

サービスサイト:https://yamawake.jp/index.html

Related article

関連記事

Tag

タグ検索

Pick up

特集記事

What's new

新着記事

人・物・事(ビジネス)の証券化を目指す投資・配当型クラウドファンディング「ヤマワケ」のニュースや 投資初心者からプロまで多くの方に役に立つ金融・不動産の知識や情報を紹介するオンライン記事を提供します。

read more