マネー&ビジネス

2024.11.08

資産運用を始めてみたいけど、何から始めたらいいかわからない…。そんな方には、「投資信託」がおすすめです。 投資信託は、少額から始められ、プロに運用を任せることができるため、投資初心者におすすめの金融商品です。この記事では、投資信託の基本的な仕組みから、注意点、そして具体的な始め方までをわかりやすく解説します。これから投資を始めたい方のために知っておくべきポイントも紹介します。

1.投資信託とは?初心者のための投資信託基礎知識・投資信託とは?・投資信託の仕組み・投資信託基本情報・投資信託の手数料とコスト・投資信託で得られる利益・投資信託の運用方法・株式投資と投資信託の違いは?2.投資信託の種類と特徴

・国内ファンド・海外ファンド・株式投資信託・債券投資信託・不動産投資信託(REIT)・ETF(上場投資信託)3.投資信託の魅力・プロによる運用・少額から投資可能・分散投資でリスク分散・税制優遇の利用4.投資信託のデメリット・元本保証がない・手数料の負担5.投資信託の上手な付き合い方・自分の目的を明確にする・リスク許容度を把握する・定期的な見直しを行う6.リスクを減らす積立投資・積立投資の3つのポイント7.投資信託の始め方・初心者の投資信託選びのポイント・手続きの流れ8.まとめ

投資信託とは、多くの投資家から資金を集め、その資金をもとにプロの運用会社がさまざまな資産(株式、債券、不動産など)に投資する仕組みです。投資信託の大きな特徴は、少額から始められ、分散投資が可能なため、専門的な知識がなくてもリスクを分散できる点です。これにより、初心者でも手軽に資産運用を始めることができます。

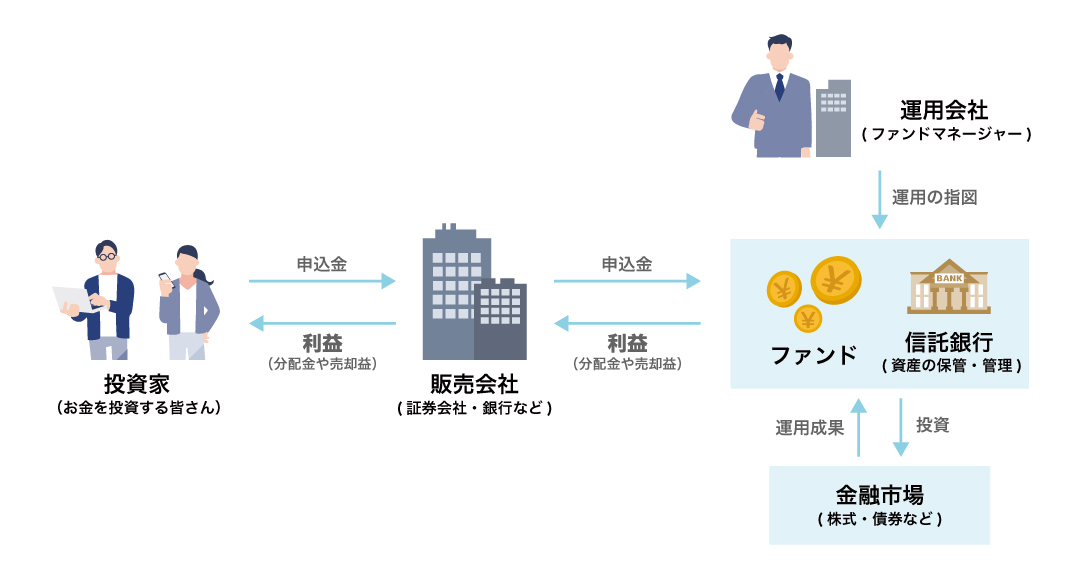

投資信託の仕組みを説明します。

投資家は、証券会社や銀行などの販売会社を通じて投資信託を購入します。販売会社は、投資信託の情報提供や購入手続きのサポートを行います。

購入された資金は、販売会社によって集約され、ファンドと呼ばれる集合体にまとめられます。この過程で、運用会社(投資信託委託会社)は投資家から集めた資金を適切に管理し、ファンドの設定を行います。

運用会社は、集まった資金を元に運用方針を決定します。ファンドマネージャーが市場の動向を分析し、資金をどの資産にどの程度配分するかを判断します。

信託銀行が運用会社の指示に基づいて資金を管理・保管します。信託銀行は資金の安全性を保ちつつ、運用資金の監視も行います。

運用成果が得られた場合、投資家はその利益を分配金として受けとるか、再投資することができます。

この仕組みによって、どの機関の経営状況が悪化しても、投資家の資産は信託銀行によって保護される体制が確立されています。信託銀行が資金を安全に保管し、運用会社の指示に基づいて投資を行うため、投資家は安心して資産を託すことができます。例えば、ひとつの銘柄に投資した場合、値上がりすれば利益が大きい反面、値下がりすると損失も大きくなります。その点、投資信託はさまざまな銘柄・資産・国や地域に分散投資するためリスクを軽減することができます。

投資信託の基礎知識として、まず「基準価額」について説明します。基準価額とは、投資信託の1口あたりの価格を示す指標です。この基準価額は、投資信託が保有する株式や債券などの資産価値に基づいて決まり、毎日変動します。

たとえば、基準価額が1万円の場合、1口あたりの価格はその時点での投資信託の資産価値を反映しています。基準価額が上昇すれば、投資家の投資元本も増加し利益を得られますが、基準価額が低下すれば投資元本も減少します。市場の動向に注意を払いながら、長期的な視点で運用することが重要です。

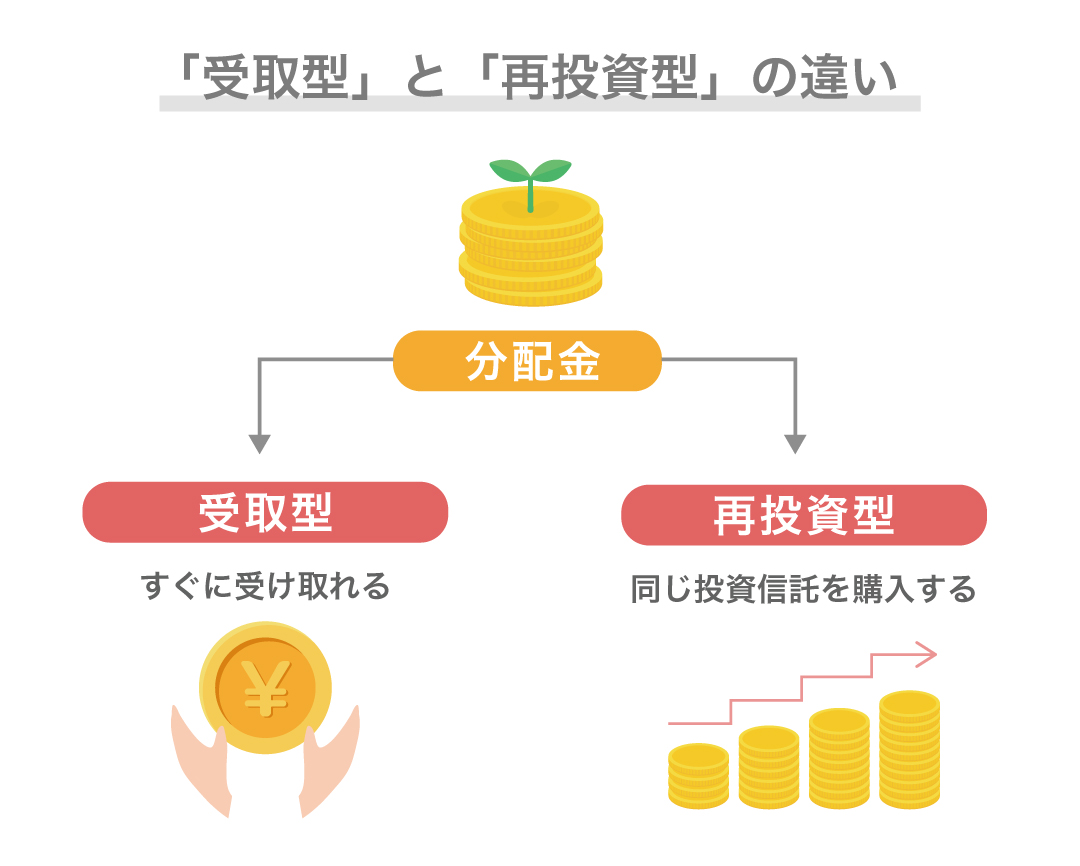

分配金は、投資信託が運用で得た利益の一部を、定期的に投資家に還元するものです。たとえば、債券の利息を得た場合、その利益が分配金として支払われます。分配金には以下の2種類があります。

定期的に現金として分配金を受け取る方式です。

投資して得た利益を再び投資をし、資産を増やすことを目指す方式です。長期的な資産形成を考える場合、再投資型を選ぶことで複利効果を活用し、より効果的に資産を増やすことができます。

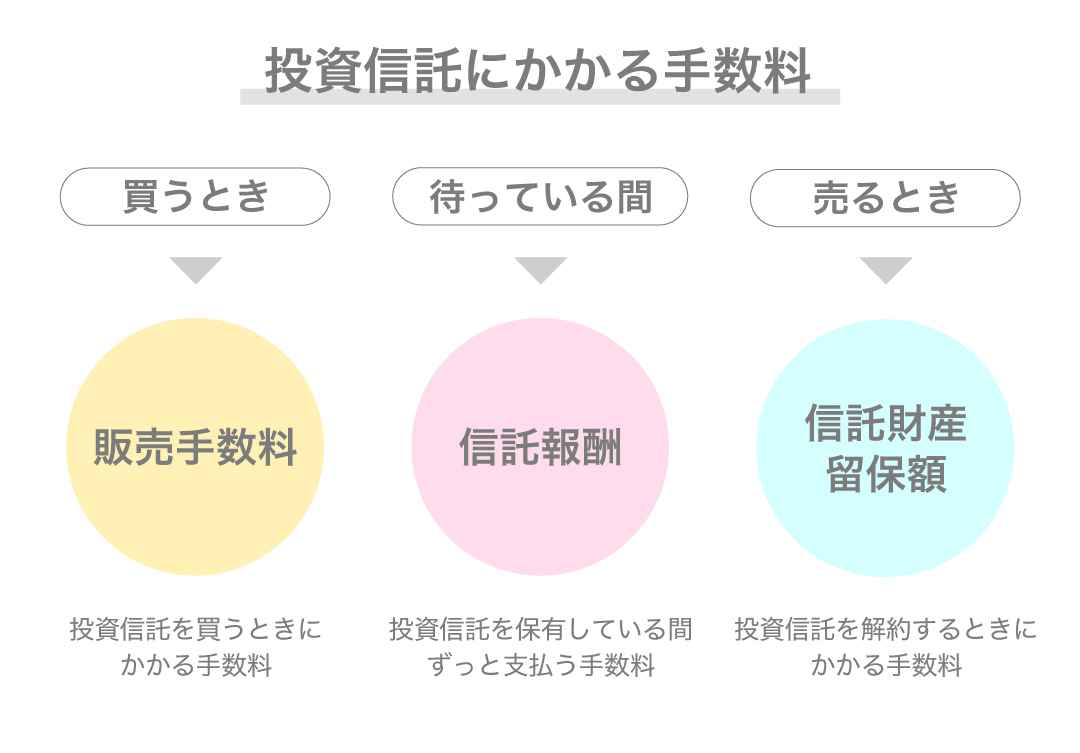

投資信託には、以下のような手数料が発生します。

投資信託を購入する際に、販売会社に支払う費用のことです。一般的に購入金額の0〜3%程度です。

投資信託保有中に、運用会社に支払う費用のことです。一般的に運用資産の0.1〜2%の範囲で設定され、この手数料は年間を通じて発生します。

投資信託を売却(解約)する際に徴収される費用のことです。販売会社が受け取るのではなく信託財産に留保されます。投資信託によって差し引かれるものと差し引かれないものがあります。

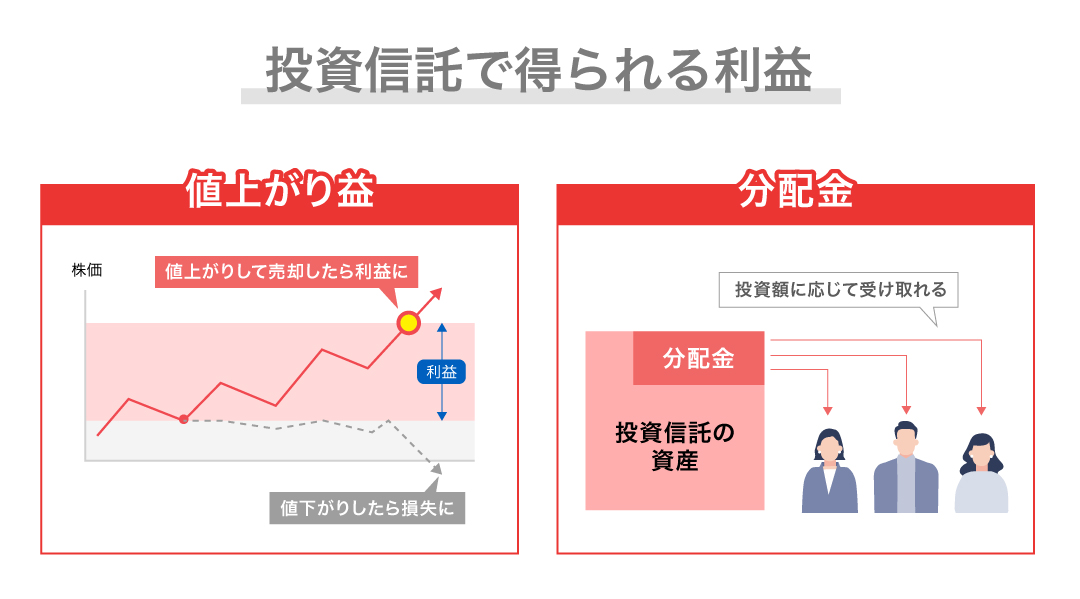

投資信託で得られる利益は、主に以下の2つに分けられます。

投資信託を売却した時に、売却時の基準価額が、購入時の基準価額を上回っている場合に得られる利益です。

運用成果から支払われる金額で、株式の配当金や債券の利息が原資となります。投資信託を長期的に保有することで、複利効果を獲得できる可能性があります。

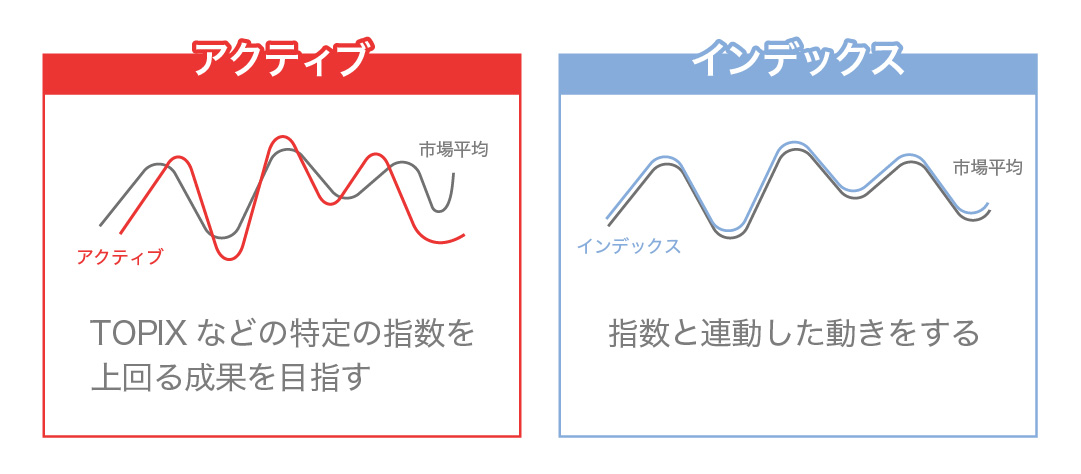

・手数料が高い

・市場上回るリターン目指す

・リスク高い

・手数料低い

・長期投資向き

・リスク低い

アクティブ運用は、専門家(ファンドマネージャー)が市場を分析し、成長が期待できる企業や資産に積極的に投資する方法です。市場平均を上回るリターンを目指すため、運用手数料が高くなることがありますが、成功すれば大きな利益を得られる可能性があります。

インデックス運用は、日経平均株価やS&P500など、特定の市場指標(インデックス)に連動して運用する方法です。市場全体の動きに追従するため、リスクが抑えられ、手数料も低くなる傾向があります。長期的な資産形成に向いており、特に初心者におすすめです。

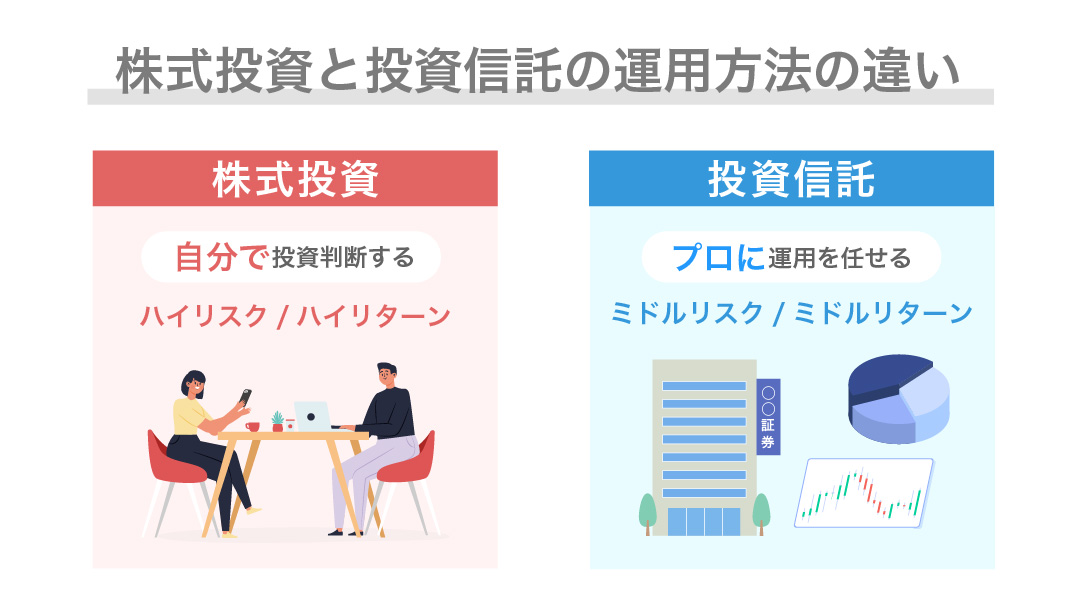

株式投資は個別企業に直接投資するのに対し、投資信託は複数の企業や資産に分散投資を行います。これにより、特定の企業の株価の変動によるリスクを軽減することができ、投資家は安心して資産運用を始めることができます。さらに、投資信託では運用のプロに任せるため、専門知識のない初心者でも手軽に投資できるメリットがあります。このように、投資信託はリスク分散と専門的な運用を実現し、専門知識のない初心者でも安心して始められます。

投資信託には、投資対象や運用方法に応じたさまざまな種類があります。ここでは、代表的な投資信託の種類やその特徴を紹介します。

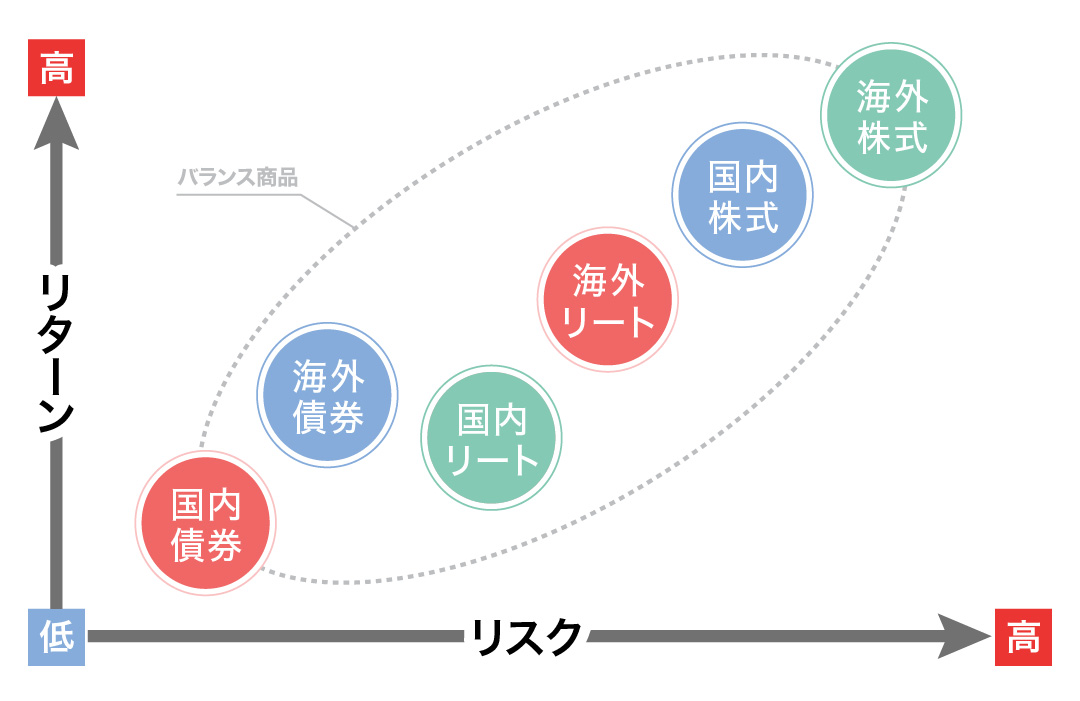

国内ファンドは、日本国内の株式や債券に投資するファンドです。日本の経済状況や政策、景気の変動が直接的に影響します。日本の企業に投資することで、為替リスクを避けながら安定した運用が期待できます。

海外ファンドは、外国の株式や債券に投資するファンドです。国際分散投資によってリスクを軽減することを目的としています。複数の国や地域に分散投資することで、特定の市場に依存しない運用が可能です。しかし、為替リスクが伴い、為替の変動が運用成果に影響を与えることがあるため、注意が必要です。

株式投資信託は、成長が期待される企業の株式に投資します。そのため、株価の上昇による高いリターンを期待できます。ただし、株式市場は常に変動しているため、リスクも高まります。

債券投資信託は、主に国債や社債に投資します。株式と比べてリスクは低く、安定した利回りが期待できるため、資産の安全性を重視する投資家に向いています。債券は金利の影響を受けやすく、金利上昇時には債券価格が下落するリスクがあります。

REITは、商業ビルや住宅などの不動産を運用するファンドです。不動産市場の価格変動や経済状況の影響を受けるリスクがありますが、家賃収入を安定的に得られるため、長期投資に適しています。特に、配当が高い傾向があり、年金代わりとしても利用されることが多いです。

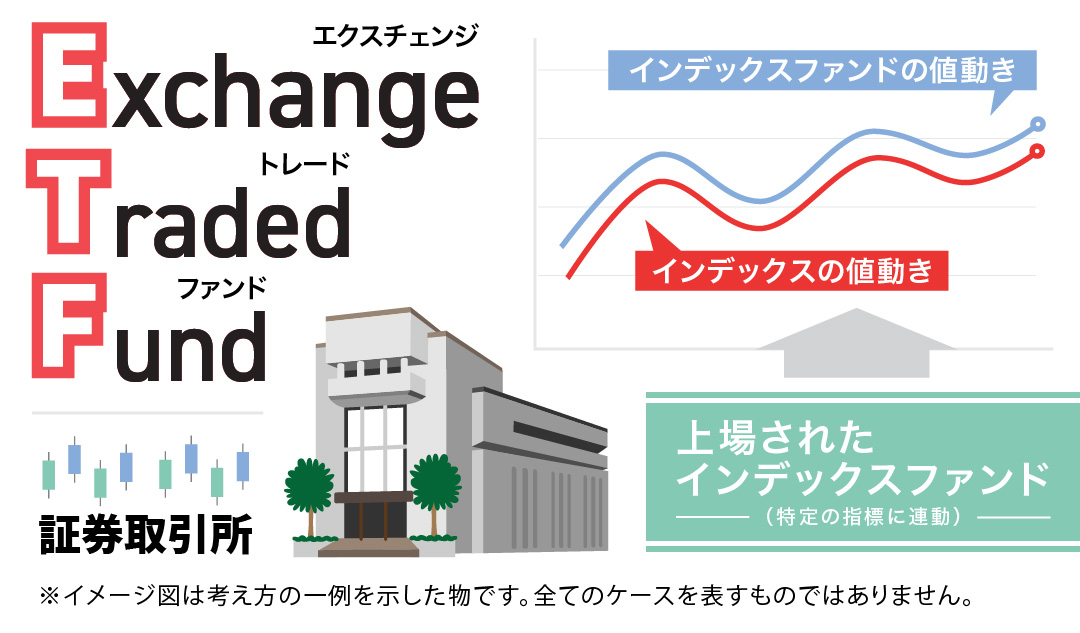

ETFは、株式市場で売買できる投資信託です。投資信託と同様に多くの資産に分散投資が可能ですが、株式のように日々売買が行われるため、流動性が高く、素早い取引が可能です。また、手数料も比較的低いことから、長期投資にも適しています。

投資信託には、初心者にとって多くの魅力があります。

投資信託の最大の魅力は、運用のプロに任せられる点です。個人では買えない、買いにくい海外の株式や債券、特殊な金融商品への投資も可能です。これにより、個人での投資では難しい市場の分析やリスク管理をプロに任せることができます。 投資の経験がない初心者でも、専門家の知識やスキルを活用して資産を増やすことができるため、安心して長期運用が可能です。

投資信託は、少額から始められることも魅力の一つです。証券会社によっては毎月100円からの積立投資も可能です。大きな金額を一度に投資する必要がなく、リスクを分散しながら無理しなくても資産形成ができます。初心者が資産運用を始めるのに適しています。

投資信託は複数の資産に投資するため、個別の株や債券に比べてリスクを分散することが可能といわれています。例えば、株式だけに集中して投資する場合、特定の企業の業績悪化によるリスクがありますが、投資信託を利用すれば、多数の企業に分散投資を行い、リスクを軽減することが可能です。これにより、より安定したリターンを目指すことができます。

投資信託を運用する際に、「新NISA」や「iDeCo」などの制度を活用すれば、一定額までの投資元本に対する利益が非課税になります。特に長期的な資産形成を目的とした場合、こうした制度の活用が有効です。

2024年から導入された「新NISA」では、以下の2つの枠で非課税運用が可能です。

※一般NISA(成長枠)と、つみたて(つみたて投資枠)の併用が可能

自分で老後の資金を積み立てる制度です。掛金が全額所得控除の対象となり、さらに運用益も非課税です。老後資金の準備に最適です。

投資信託には魅力がある一方で、以下のようなデメリットも存在します。

投資信託は、資金を集めてさまざまな資産に投資する仕組みですが、その投資先の資産価値が下がると、元本割れのリスクが生じます。特に、株式や不動産などの市場に連動する投資信託は、経済の変動や市場の動きによって影響を受けやすいです。たとえば、景気の悪化や企業の業績不振によって、投資先の株価が急落することがあります。初心者の場合、こうしたリスクを十分に理解せずに投資を行うと、大きな損失を被る可能性があります。投資信託を選ぶ際は、過去の運用成績やリスクをしっかりと確認し、自分のリスク許容度に合ったものを選ぶことが重要です。

投資信託には、運用管理費用、販売手数料、信託報酬などの手数料がかかります。特にアクティブ運用のファンドでは、手数料が高くなることが一般的です。この手数料は、運用成果から差し引かれるため、最終的な収益を圧迫する要因になります。また、投資信託の利益には税金もかかります。利益が出た場合には約20%(所得税、住民税、復興特別所得税を含む)が課税されるため、手元に残るお金が減ってしまいます。

投資信託を始める前に、自分の投資目的を明確にしましょう。資産形成、老後の資金準備、子どもの教育資金など、目的に応じた投資信託を選ぶことが重要です。目標が明確であれば、それに合ったファンドを見つけやすくなります。

投資信託を選ぶ際は、運用方針、手数料、過去の運用成績、投資対象などを確認しましょう。特に、手数料は運用成績に大きな影響を与えるため注意が必要です。また、信託報酬や販売手数料がどれくらいか把握しておくことで、トータルのコストがわかりやすくなります。

投資信託は長期的な運用が基本ですが、定期的に運用成績を見直すことも大切です。市場変動や自分のライフステージの変化に応じて、ファンドの運用成績や資産構成を見直し、必要に応じて変更することで、リスクを適切に管理し、目標達成を目指すことができます。

リスクを軽減するための効果的な方法が「積立投資」です。積立投資とは、あらかじめ決めた金額を定期的に投資する方法です。一度に大きなお金を投資するのではなく、少しずつ投資をすることで、価格の変動によるリスクを軽減できます。

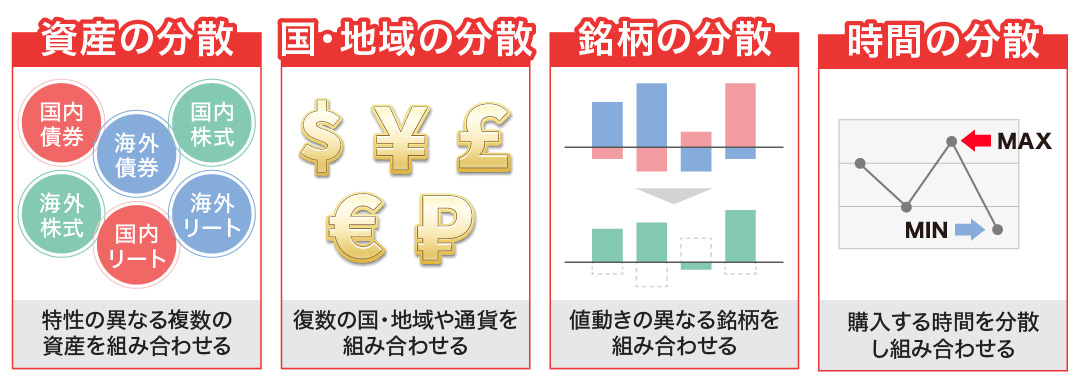

投資では、リスクを分散することが非常に重要です。「卵はひとつのカゴに盛るな」という格言があります。これは、全ての資産を一つの投資先に集中させず、異なる資産に分けることで、万が一損失が出ても全体の影響を抑えられるという意味です。たとえば、株式、債券、不動産など、異なる種類の資産に投資することでリスクを分散できます。

資産を長期間持ち続けることも大切です。市場は短期的にも変動しますが、長期的に成長することが多いです。焦らずに資産を持ち続けることで、短期的な市場の動きに振り回されず、安定して資産を増やすことが可能です。

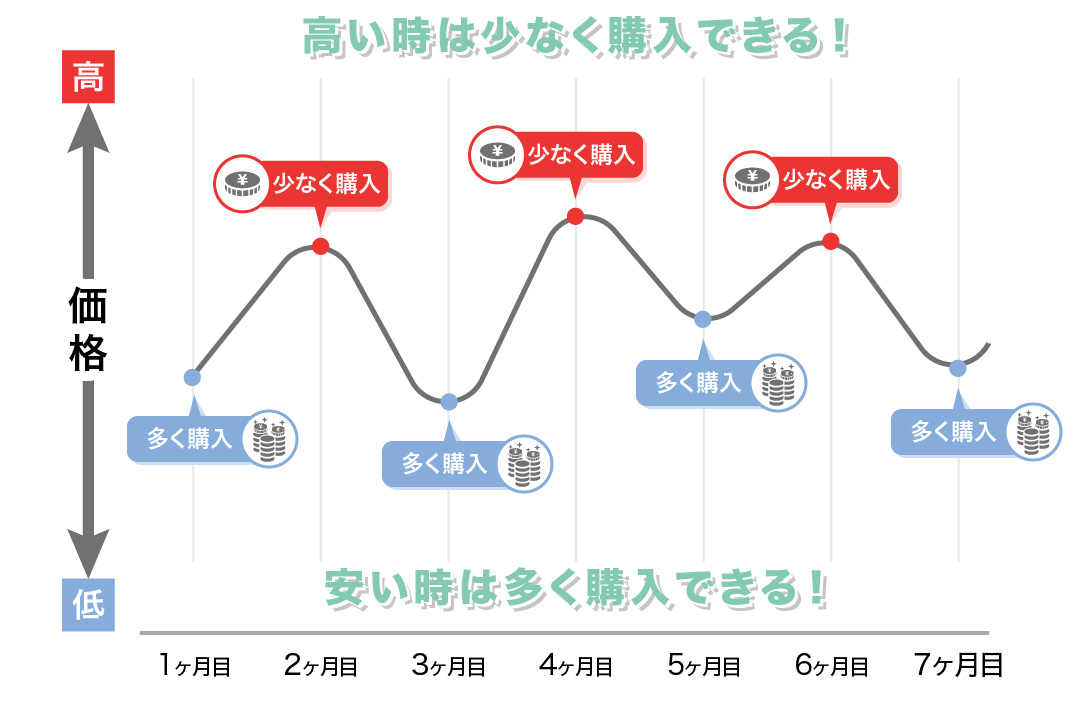

定期的に投資を続けることは、価格が高い時と低い時に分けて購入することを意味します。これを「ドル・コスト平均法」と言います。たとえば、毎月一定額を投資することで、価格が高い時には少し、価格が低い時には多くの資産を購入できます。これにより、平均購入価格を下げ、リスクを軽減します。

投資信託を選ぶ際、初心者にとって特に重要なポイントを3つ紹介します。

投資にはリスクが伴います。リスクをどの程度受け入れられるかを考え、自分に合ったリスクレベルの投資信託を選びましょう。

投資の目的が、老後資金の積み立てなのか、短期的な利益なのかによって、選ぶべきファンドは異なります。

投資信託には購入時手数料、運用管理費(信託報酬)、売却時手数料がかかります。手数料が低いファンドを選ぶことで、コストを抑えられます。また、過去の運用成績を比較することも重要です。ただし、過去の成績は将来の成果を保証するものではないため、慎重に判断しましょう。

投資信託を始める手順は以下の通りです。

まずは、どの販売会社で口座を開設するかを決めましょう。手数料の低さ、取り扱っている投資信託の種類、サポート体制などを比較して、自分に合った会社を選ぶことが重要です。

選んだ販売会社のウェブサイトから口座開設を申し込みます。基本的にオンラインで手続きが完了し、本人確認書類(マイナンバーカードや運転免許証など)の提出が必要です。本人確認が完了すれば、口座が開設されます。

口座開設が完了したら、投資資金を販売会社に入金します。銀行振込やクレジットカードでの入金が一般的です。資金が入金された時点で、実際の投資が可能となります。少額から始めることができるため、初めての方でも安心です。

販売会社の取引画面から、購入したい投資信託を選びます。ファンドの説明資料(目論見書)をよく読み、リスクや費用を確認したうえで、購入手続きを進めましょう。ネット証券ではランキングやファンドの詳細な情報を確認できるので、初心者でも選びやすいです。

投資信託を購入したら、定期的に運用状況を確認しましょう。長期的な目標に向けてじっくり運用を続け、運用成績によって追加購入や売却を検討しましょう。

投資信託は、少額から始められ、プロによる運用が魅力的な金融商品です。分散投資や積立投資によってリスクを抑えつつ、長期的な資産形成を目指すことができます。

特に、投資信託は株式や債券、不動産など、幅広い資産に分散投資できる点が大きなメリットです。

また、投資信託にはアクティブ運用やインデックス運用など、投資スタイルが多様に用意されており、個々の投資目的やリスク許容度に合わせて選ぶことが可能です。さらに、定期的な見直しや手数料の管理を意識することで、より効率的な運用が実現します。

初心者でも手軽に始められるため、まずは自分の目的を明確にし、自分に合ったファンドを選びましょう。資産形成は長期的な視野を持ち、無理のない範囲でコツコツと続けることが大切です。正しい知識と計画を持って、一歩を踏み出すことで、将来的な安定した資産形成に繋がります。

本コンテンツは、投資判断の参考となる情報提供のみを目的として作成されたものです。投資家は投資商品ごとのリスクを十分理解したうえで、投資について調査・検討し、自らの責任の下で投資を行うようお願いします。掲載されている情報を基に損害を被った場合でも、運営会社及び情報発信元は一切の責任を負いません。本コンテンツに掲載される情報は、弊社が信頼できると判断した情報源を元に作成していますが、その情報の確実性を保証したものではありません。なお、本コンテンツの記載内容は予告なしに変更することがあります。

WeCapital株式会社

第二種金融商品取引業:関東財務局長(金商)第2768号

加入協会:一般社団法人 第二種金融商品取引業協会

HP:https://www.we-capital.co.jp/

サービスサイト:https://yamawake.jp/index.html

Related article

関連記事

Tag

タグ検索

Pick up

特集記事

What's new

新着記事

人・物・事(ビジネス)の証券化を目指す投資・配当型クラウドファンディング「ヤマワケ」のニュースや 投資初心者からプロまで多くの方に役に立つ金融・不動産の知識や情報を紹介するオンライン記事を提供します。

read more